I. BENEFICIARIO FINAL

1. Para efectos tributarios, ¿Qué se entiende por Beneficiario final?

Es la persona natural que efectiva y finalmente posee o controla personas jurídicas o entes jurídicos.

Base Legal: Literal a.1) del párrafo 3.1 del artículo 3 del Decreto Legislativo N° 1372.

2. ¿Qué obligaciones tiene el Beneficiario final?

El beneficiario final está obligado a proporcionar a los sujetos obligados (personas jurídicas o entes jurídicos) la información y documentación sustentatoria de su identificación que acredite su condición como tal, la cual está referida a:

- Consignar sus datos en el formato físico, adjunto en el Anexo del Decreto Supremo N.º 003-2019-EF.

- Firmar y legalizar el mencionado formato, ante notario público o autoridad consular, según sea el caso

- Proporcionar a los sujetos obligados, el mencionado formato y documentación e información que acredite y/o sustente su condición de beneficiario final.

- Informar, en su calidad de beneficiario final, de cualquier cambio en la propiedad o control de las personas jurídicas o entes jurídicos, o de los datos comunicados a estos mediante el formato, incluyendo el supuesto en que el beneficiario final deja de tener tal condición, debiendo informarlo a través del citado formato dentro del plazo de treinta (30) días hábiles, contado a partir de la fecha en que se produce el referido cambio.

Base Legal: Artículo 8 del Decreto Supremo N.º 003-2019-EF.

II. SUJETOS OBLIGADOS

1. ¿Quiénes están obligados a presentar la Declaración de Beneficiario final ante la SUNAT?

Están obligados a presentar la declaración las personas jurídicas domiciliadas de acuerdo con lo establecido en el artículo 7 de la Ley del Impuesto a la Renta y los entes jurídicos constituidos en el país. Asimismo, se encuentran también obligados a presentar la declaración, las personas jurídicas no domiciliadas y los entes jurídicos constituidos en el extranjero en tanto cumplan con alguna de las características detalladas en el párrafo 3.2 del artículo 3 del Decreto Supremo N.º 003-2019-EF.

Cabe señalar que, mediante Resolución de Superintendencia N.º 185-2019/SUNAT se ha establecido que la presentación de la declaración por los sujetos obligados se realizará gradualmente, por lo que, los primeros obligados son las personas jurídicas que tengan la calidad de principales contribuyentes (PRICOS) al 30.11.2019y que contenga la información de sus beneficiarios finales a dicha fecha.

Adicionalmente, mediante Decreto de Urgencia N.º 025-2019, publicado el 12 de diciembre de 2019, se ha modificado el Decreto Legislativo N.º 1372, respecto de los sujetos obligados, señalándose como exceptuados los siguientes:

a) Banco Central de Reserva del Perú, así como bancos e instituciones financieras cuyo capital sea cien por ciento (100%) de propiedad del Estado Peruano.

b) Iglesia Católica. Se considera a la Conferencia Episcopal Peruana, los Arzobispados, Obispados, Prelaturas, Vicariatos Apostólicos, Seminarios Diocesanos, Parroquias y las misiones dependientes de ellas, Ordenes y Congregaciones Religiosas, Institutos Seculares asentados en las respectivas Diócesis, reconocidas como tales por la autoridad eclesiástica competente, que estén inscritos en el Registro de Entidades Exoneradas del Impuesto a la Renta de la Superintendencia Nacional de Administración Tributaria - SUNAT.

c) Entidades de la Administración Pública (Poder Ejecutivo, incluyendo Ministerios y Organismos Públicos Descentralizados, Poder Legislativo, Poder Judicial, Gobiernos Regionales, Gobiernos Locales, Organismos a los que la Constitución Política del Perú y las leyes confieren autonomía, así como demás entidades y organismos, proyectos y programas del Estado).

d) Fondo Nacional de Financiamiento de la Actividad Empresarial del Estado – FONAFE.

e) Embajadas, Misiones Diplomáticas, Oficinas Consulares, Organizaciones u Organismos internacionales acreditados ante el Estado Peruano.

f) Universidades Públicas, Institutos y Escuelas Superiores Públicos, Centros Educativos y Culturales Públicos.

g) Empresas públicas cuyo capital al cien por ciento (100%) es de propiedad del Estado Peruano.

Posteriormente, mediante Resolución de Superintendencia N.º 041-2022/SUNAT, modificada por la Resolución de Superintendencia N.º 000278-2022/SUNAT, se estableció que deben presentar la declaración en los años 2022, 2023 o 2024, según sea el caso, las personas jurídicas domiciliadas en el país cuyos ingresos netos, calculados conforme a lo establecido en el artículo 3 de la Resolución de Superintendencia N.º 041-2022/SUNAT, superen las 300 UIT y los entes jurídicos inscritos en el RUC hasta el 31.12.2023 que no se encuentren con baja de inscripción a la fecha que les corresponda presentar la declaración.

Base Legal: Inciso c) del párrafo 3.1. del artículo 3 del Decreto Legislativo N.º 1372, artículo 5 del Decreto de Urgencia N.º 025-2019, artículo 3 del Decreto Supremo N.º 003-2019-EF, literal 5.2 del artículo 5 de la Resolución de Superintendencia N.º 185-2019/SUNAT y artículo 2 de la Resolución de Superintendencia N.º 041-2022/SUNAT y artículo 2 de la Resolución de Superintendencia N.º 000278-2022/SUNAT.

2. ¿Las personas jurídicas no domiciliadas y los entes jurídicos constituidos en el extranjero están obligados a presentar la Declaración de Beneficiario final ante la SUNAT?

Sí, ambos se encuentran obligados a presentar la Declaración de Beneficiario final ante la SUNAT, en tanto:

- Cuenten con sucursal, agencia u otro establecimiento permanente en el país.

- La persona natural o jurídica que gestione el patrimonio autónomo o los fondos de inversión del exterior o la persona natural o jurídica que tenga la calidad de protector o administrador esté domiciliado en el país.

- Cuando cualquiera de las partes del consorcio esté domiciliada en el Perú.

Cabe mencionar que, tales obligados deberán presentar la declaración del beneficiario final a través de los sujetos señalados en los incisos a) al c).

Base Legal: Párrafo 3.2 del artículo 3 del Decreto Supremo N.º 003-2019-EF.

3. ¿Los entes jurídicos están obligados a presentar la Declaración de Beneficiario final ante la SUNAT en el año 2022 o 2023?

Cabe precisar que, conforme a lo regulado en el Decreto Legislativo N.º 1372 y el Decreto Supremo N.º 003-2019-EF, como parte de los sujetos obligados a presentar la declaración de beneficiario final se encuentran los entes jurídicos constituidos en el país y los constituidos en el extranjero.

En ese orden de ideas, en lo que refiere a la Resolución de Superintendencia N.º 041-2022/SUNAT, modificada por la Resolución de Superintendencia N.º 000278-2022/SUNAT esta establece que los entes jurídicos inscritos en el RUC hasta el 31.12.2023 que no se encuentren con baja de inscripción a la fecha que les corresponda presentar la declaración deben presentar la declaración en el periodo tributario diciembre 2023; en dicho sentido, no estaría considerados aquellos que no cumplan con las características señaladas en el inciso b) del artículo 2 de la referida resolución.

Base Legal: Inciso b) del artículo 2 de la Resolución de Superintendencia N.º 041-2022/SUNAT y artículo 2 de la Resolución de Superintendencia N.º 000278-2022/SUNAT.

4. ¿Cuándo deben presentar la Declaración de Beneficiario final las personas jurídicas no domiciliadas y los entes jurídicos constituidos en el extranjero?

Los sujetos obligados no comprendidos en la Resolución de Superintendencia N.º 041-2022/SUNAT, modificada por la Resolución de Superintendencia N.º 000278-2022/SUNAT, ni en el párrafo 5.2 del artículo 5 de la Resolución de Superintendencia N.º 185-2019/SUNAT deben presentar la declaración en el plazo que la SUNAT establezca mediante resolución de superintendencia.

5. ¿Los sujetos obligados que se encuentren bajo un procedimiento o acuerdo de disolución, liquidación o quiebra están obligados a presentar la Declaración de Beneficiario final?

Sí, en dichos casos las obligaciones de identificar, obtener, actualizar, declarar, conservar y proporcionar la información sobre el beneficiario final recaerán en los liquidadores o interventores del sujeto obligado.

III. CRITERIOS DE DETERMINACIÓN DEL BENEFICIARIO FINAL

1. ¿Qué criterios se deben utilizar para determinar la condición de beneficiario(s) final(es) de las personas jurídicas y entes jurídicos?

- Para el caso de las personas jurídicas se deben utilizar los siguientes criterios:

- Criterio de Propiedad: Directo e indirecto (Explicación de estos criterios se encuentra en las repuestas de las preguntas 3 y 4 del presente ítem)

- Criterio de Control: Directo e indirecto (Explicación de estos criterios se encuentra en las repuestas de las preguntas 5 y 6 del presente ítem)

- Criterio del Puesto Administrativo Superior (PAS): (Explicación de estos criterios se encuentra en las repuestas de las preguntas 7 y 8 del presente ítem)

- Para el caso de los entes jurídicos se deben utilizar los siguientes criterios:

- Fideicomisos o fondo de inversión: las personas naturales que ostenten la calidad de fideicomitente, fiduciario, fideicomisario o grupo de beneficiarios y cualquier otra persona natural que teniendo la calidad de partícipe o inversionista ejerza el control efectivo final del patrimonio, resultados o utilidades en un fideicomiso o fondo de inversión, según corresponda.

- Otros tipos de entes jurídicos: las personas naturales que ostente una posición similar o equivalente a las mencionadas en a); y en el caso del trust constituido de acuerdo a las fuentes del derecho extranjero, además la persona natural que ostente la calidad de protector o administrador.

Base Legal: Párrafos 4.1 y 4.2 del artículo 4 del Decreto Legislativo N° 1372 y artículos 5 y 6 del Decreto Supremo N° 003-2019-EF.

2. ¿De qué manera debo aplicar los criterios de propiedad y control para determinar la condición de beneficiario(s) final(es) de las personas jurídicas?

Los mencionados criterios no son opciones alternativas, sino medidas graduales, de modo que respecto de una misma persona natural se utiliza cada una de ellas cuando el criterio anterior ya se haya aplicado y no se le hubiera identificado como beneficiario final.

Base Legal: Incisos a) y b) del párrafo 4.1 del artículo 4 del Decreto Legislativo N.º 1372, y artículo 5 del del Decreto Supremo N.º 003-2019-EF.

3. ¿En qué consiste el criterio de propiedad directa para determinar la condición de beneficiario(s) final(es) de las personas jurídicas?

Bajo este criterio se determinará como beneficiario final a la(s) persona(s) natural(es) que directamente poseen como mínimo el diez por ciento (10%) del capital de una persona jurídica.

Base Legal: Inciso a) del párrafo 4.1 del artículo 4 del Decreto Legislativo N° 1372 e inciso a) del párrafo 4.1 del Decreto Supremo N° 003-2019-EF.

4. ¿En qué casos se debe aplicar el criterio de propiedad indirecta para determinar la condición de beneficiario(s) final(es) de las personas jurídicas?

Una persona natural tiene propiedad indirecta en los siguientes casos:

- Por intermedio de sus parientes (segundo grado de consanguinidad o primero de afinidad), cónyuge (primero de afinidad) u otro miembro de la unión de hecho, tienen en conjunto una participación mínima del 10% del capital de una persona jurídica.

- Cadena titularidad: Cuando se posee una participación mínima del 10% a través de una o varias personas jurídicas hasta llegar al beneficiario final.

- A través de mandatarios, para lo cual se deberá identificar en el Aplicativo Excel al mandante.

Base Legal: Inciso a) del párrafo 4.1 del artículo 4 del Decreto Legislativo N° 1372 y párrafo 5.2 del artículo 5 del Decreto Supremo N° 003-2019-EF.

5. ¿En qué consiste el criterio de control directo para determinar la condición de beneficiario(s) final(es) de las personas jurídicas?

Se determina como beneficiario final bajo el criterio de control directo a la(s) persona(s) natural(es) que ejercen más de la mitad del poder de voto en los órganos de administración o dirección o equivalente que tenga poder de decisión, en una persona jurídica.

Base Legal: Inciso b) del párrafo 4.1 del artículo 4 del Decreto Legislativo N° 1372 e inciso a) del párrafo 5.4 del artículo 5 del Decreto Supremo N° 003-2019-EF.

6. ¿En qué consiste el criterio de control indirecto para determinar la condición de beneficiario(s) final(es) de las personas jurídicas?

Para determinar la condición de beneficiario final bajo el criterio de control indirecto, puede aplicarse a una persona natural que, actuando con otros como una unidad de decisión, o a través de otras personas naturales o jurídicas o entes jurídicos (cadena de control), ostente facultades por medios distintos a la propiedad, para adoptar e imponer decisiones con independencia de que ocupe o no cargos formales en la persona jurídica, incluso cuando lo realice a través de un pariente o su cónyuge o miembro de la unión de hecho, mandatario, de ser aplicable, y son quienes toman las decisiones.

Dentro de las facultades que deberá considerar en el referido criterio están las siguientes:

· Designar, remover o vetar a la mayoría de los miembros de los órganos de administración, o dirección o equivalentes de la persona jurídica, o

· Tener poder de decisión en los acuerdos financieros, operativos y/o comerciales que se adopten, o

· Ser responsable de las decisiones estratégicas en la persona jurídica, incluyendo decisiones sobre la consecución del objeto de la persona jurídica y continuidad de ésta.

A modo de ejemplo, se platean los siguientes supuestos para la identificación del beneficiario final:

· Supuesto 1: Los miembros del Directorio tienen la potestad de remover, designar o vetar a los altos ejecutivos de la persona jurídica.

En cuyo caso, los beneficiarios finales serán todos los miembros del Directorio.

· Supuesto 2: El Gerente General designado por el Directorio tiene la facultad de tomar la decisiones estratégicas y financieras, pero debe contar con la salvedad y buena pro del Directorio.

En el mencionado supuesto, los beneficiarios finales serán el Gerente General y todos los miembros del Directorio.

· Supuesto 3: El Gerente General y Gerente Financiero son los únicos que poseen la facultad total de tomar decisiones en materia comercial, financiera y de gestión de la persona jurídica.

En el tercer supuesto, los beneficiarios finales serán el Gerente General y el Gerente Financiero.

De los citados ejemplos, es importante aclarar que se deberá analizar caso por caso.

Base Legal: Inciso b) del párrafo 4.1 del artículo 4 del Decreto Legislativo N° 1372 e inciso b) del párrafo 5.4 del artículo 5 del Decreto Supremo N° 003-2019-EF.

7. ¿En qué casos se debe aplicar el criterio de “Puesto Administrativo Superior (PAS)”?

En el entendido de que el sujeto obligado previamente ha realizado la aplicación gradual de los criterios establecidos en los literales a) y b) del párrafo 4.1 del artículo 4 del Decreto Legislativo 1372 (test de propiedad y test de control), y no le ha sido posible identificar a ninguna persona natural como beneficiario final, entonces deberá aplicar el criterio del Puesto Administrativo Superior (PAS), considerando lo establecido en el último párrafo del artículo 7 del Decreto Supremo N° 003-2019-EF, que implica publicar este hecho en la página de inicio de su portal web, de manera permanente y a falta de este en el diario de mayor circulación de la localidad donde tenga su domicilio fiscal por una sola vez en cada ejercicio fiscal.

Cabe indicar que, si el sujeto obligado declara bajo el criterio de PAS, adicional a lo señalado precedentemente, debe salvaguardar dicho hecho con la documentación que sustente y/o evidencie que realizó los procedimientos necesarios para obtener la información de sus beneficiarios finales.

Base Legal: Inciso c) del párrafo 4.1 del artículo 4 del Decreto Legislativo N° 1372 y el artículo 7 del Decreto Supremo N° 003-2019-EF.

8. En aquellos casos en los que el sujeto obligado cuente con un Directorio, Gerencia General y/o con algún otro órgano similar, y en aplicación del criterio del “Puesto Administrativo Superior (PAS)”, ¿a quién(es) debe declarar como beneficiario(s) final(es)?

El sujeto obligado debe evaluar e identificar cual es el puesto que ostenta el mayor rango en su estructura organizacional, es decir, el que se encuentra en el primer nivel jerárquico de su organigrama, y posteriormente declarar como beneficiario final a la(s) persona(s) natural(es) que lo conforman. Cabe aclarar que dicha evaluación se deberá realizar caso por caso, según la propia estructura organizacional de cada sujeto obligado.

Por ejemplo, en el supuesto que el sujeto obligado hubiera identificado tres grupos de alto nivel jerárquico en su estructura organizacional: Junta de Directores, Junta General de accionistas y Gerencia General, deberá evaluar cual de estos tiene la mayor jerarquía funcional o de gestión, pudiendo ser el caso de que se necesiten todos entre sí, en cuyo caso deberán ser declarados todos los integrantes de dichos grupos como beneficiarios finales, o que sólo uno de estos grupos posea la mayor jerarquía.

Base Legal: Párrafo 5.5 del artículo 5 del del Decreto Supremo N° 003-2019-EF.

9. Para efectos de la aplicación del criterio de control, ¿debo declarar aquellos accionistas que tengan nacionalidad extranjera?

Sí, ya que, de acuerdo con el artículo 3 del Decreto Legislativo N.° 1372, se define al beneficiario final como la persona natural que efectiva y finalmente posee o controla personas jurídicas o entes jurídicos; por lo que, se aprecia que la referida definición no hace distinción respecto a la nacionalidad del beneficiario final, por lo que, se entiende que abarca tanto a las personas naturales nacionales como extranjeras.

Base Legal: Literal a.1) del párrafo 3.1 del artículo 3 del Decreto Legislativo N° 1372.

10. Para efectos de la aplicación del criterio de control, ¿sólo debe evaluarse a los accionistas o también a aquellas personas naturales que no teniendo dicha condición pueden calificar como Beneficiario Final?

Debe evaluarse a cualquier persona natural que ostente facultades, por medios distintos a la propiedad, para adoptar e imponer decisiones, con independencia de que ocupe o no cargos formales en la persona jurídica, incluso cuando lo realice a través de un pariente o su cónyuge o miembro de la unión de hecho, mandatario, de ser aplicable, y son quienes toman las decisiones.

Base Legal: Párrafo 5.3 del artículo 5 del Decreto Supremo N° 003-2019-EF.

11. En aquellos casos en que las personas jurídicas tengan acciones inscritas en Bolsa ¿de qué manera debe aplicarse el criterio de propiedad? ¿qué tipo de información debe utilizarse para determinar la titularidad del accionariado al 30 de noviembre de 2019?

En cualquier caso, los criterios de propiedad y control para determinar el beneficiario final de las personas jurídicas no deben aplicarse de forma opcional, sino de forma gradual.

Luego de aplicar el test de propiedad, los titulares de las acciones que no califican como beneficiarios finales debido a que poseen un porcentaje de participación menor al 10%, directa o indirectamente, se debe proceder a efectuar el test de control.

En referencia al tipo de información, el sujeto obligado deberá verificar en los registros o bases de datos del RENIEC, SUNARP, SBS y con los datos del RUC que figure en la página web de la SUNAT, entre otras fuentes de información a las que le sea posible acceder, a efectos de determinar la titularidad del accionariado.

Base Legal: Incisos a) y b) del párrafo 4.1 del artículo 4 del Decreto Legislativo N° 1372, y artículos 5 y 7 del del Decreto Supremo N° 003-2019-EF.

12. ¿SUNAT cuenta con algún material o presentación donde se expliquen CASOS PRÁCTICOS sobre el Beneficiario Final?

Sí, puede descargar el material informativo sobre casos prácticos del Beneficiario Final, dando clic aquí:

13. En aplicación del criterio del "Puesto Administrativo Superior (PAS)", qué texto debe contener el mensaje que publique en la página de inicio de mi portal web)?

A modo de ejemplo, citamos el siguiente texto:

“De acuerdo a lo dispuesto en el segundo párrafo del inciso c) del párrafo 6.3 del artículo 6 del Decreto Legislativo N.° 1372 y en el párrafo 7.3 del artículo 7 del Decreto Supremo N.° 003-2019-EF, se comunica que [Razón o Denominación Social] ha realizado los mecanismos razonables para obtener la información del beneficiario final, considerando los criterios de propiedad y control previstos en los literales a) y b) del párrafo 4.1 del artículo 4 del Decreto Legislativo 1372 y en los párrafos 5.1 al 5.4 de su Reglamento y documentado estos, respectivamente.

Sin embargo, no ha sido posible identificar plenamente al beneficiario final bajo los criterios señalados en el párrafo precedente debido a que [indicar la razón(es) por las que no pudo identificar a los beneficiarios finales].

En dicho sentido, de conformidad con el inciso c) del párrafo 4.1 del Decreto Legislativo 1372 y el inciso c) párrafo 4.1 del artículo 4 del Decreto Supremo N.° 003-2019-EF, hemos considerado como beneficiario(s) final(es) a la(s) persona(s) natural(es) [indicar nombres y apellidos completos de aquellas personas que ocupan los PAS] que ocupan el(los) puesto(s) administrativo(s) superior(es).”

Base Legal: Segundo párrafo del Inciso c) del párrafo 6.3 del artículo 6 del Decreto Legislativo N° 1372 y el párrafo 7.3 del artículo 7 del Decreto Supremo N° 003-2019-EF.

14. Si soy una empresa que inició actividades en el año 2021 y tanto en los ejercicios 2022 como en el 2024 mis IN superaron las 300 UIT, sólo estaría obligado a presentar la DJ de BF en el periodo octubre de 2025 según la R.S. 000168-2025/SUNAT?

No, en realidad sólo se declara una vez a los BF. En este caso, debe subsanar la presentación de la DJ BF por los IN del 2022. Como ya venció, se aplica la multa (o gradualidad, de ser el caso)

15. ¿Si presenté correctamente mi DJ de BF en el año 2022, pero hubo un cambio de gerente o cambio en los titulares directos o indirectos, debo presentar la Declaración de BF en función al vencimiento que me correspondería según mis IN del 2024?

No, en este caso se trata de una actualización de la información de los BF, por lo que hay la obligación de actualizarla presentando una nueva declaración jurada de BF dentro del plazo de 30 días hábiles siguientes de que haya ocurrido el cambio

IV. DECLARACIÓN DE BENEFICIARIO FINAL

Base Legal: Resoluciones de Superintendencia N° 185-2019/SUNAT, 000041-2022/SUNAT, 000201-2021/SUNAT, 000117-2022/SUNAT, 000278-2022/SUNAT, 000281-2022/SUNAT, 236-2023/SUNAT, 140-2024/SUNAT y 168-2025/SUNAT.

Base Legal: Resoluciones de Superintendencia N° 185-2019/SUNAT, 000041-2022/SUNAT, 000201-2021/SUNAT, 000117-2022/SUNAT, 000278-2022/SUNAT, 000281-2022/SUNAT, 236-2023/SUNAT, 140-2024/SUNAT y 168-2025/SUNAT.

1. ¿Cuál es el plazo de presentación de la Declaración de Beneficiario final ante la SUNAT?

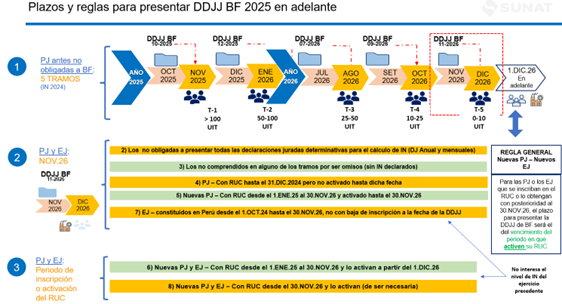

Para los años 2025, 2026 y en adelante:

Personas jurídicas obligadas a presentar la declaración por tramo de ingresos netos (1)

|

Tramo |

Ingresos netos |

Plazo de presentación: Periodo |

|

1 |

Más de 100 UIT |

Octubre de 2025 |

|

2 |

Más de 50 UIT hasta 100 UIT |

Diciembre de 2025 |

|

3 |

Más de 25 UIT hasta 50 UIT |

Julio de 2026 |

|

4 |

Más de 10 UIT hasta 25 UIT |

Setiembre de 2026 |

|

5 |

Hasta 10 UIT |

Noviembre de 2026 |

Asimismo, se estableció como plazo de presentación el periodo de noviembre de 2026, en los siguientes supuestos:

- Cuando no se encuentran obligadas a presentar todas las declaraciones juradas determinativas

- Cuando no se encuentran comprendidas en alguno de los tramos a que se refiere el cuadro anterior.

- Cuando hayan obtenido su número de RUC hasta el 31.12.2024 y no han realizado la activación hasta dicha fecha.

- Cuando se inscriben en el RUC u obtienen el número de RUC y lo activan, de ser necesaria la activación, desde el 1.1.2025 al 30.11.2026, de activarse en fecha posterior, el vencimiento corresponderá al periodo de la activación.

- Los entes jurídicos constituidos en el país e inscritos en el RUC desde el 1.10.2024 hasta el 30.11.2026

Por otro lado, se estableció que las personas jurídicas domiciliadas en el país y los entes jurídicos constituidos en el país que se inscriban en el RUC u obtengan el número de RUC con posterioridad al 30.11.2026, el vencimiento corresponderá al periodo de la activación.

Para los años 2022 y 2023:

Respecto, de las personas jurídicas (Tramos I II y II) y entes jurídicos, los plazos de presentación para la referida declaración son:

|

Tabla de vencimientos para la presentación de la declaración informativa de Beneficiario Final |

||||||

|

Tramo I: Más de 1000 UIT |

||||||

|

Periodo Tributario |

Fecha de vencimiento según el último digito del RUC |

|||||

|

0 |

1 |

2 y 3 |

4 y 5 |

6 y 7 |

8 y 9 |

|

|

Mayo 2022 |

15 de junio |

16 de junio |

17 de junio |

20 de junio |

21 de junio |

22 de junio |

|

Buenos contribuyentes y UESP |

||||||

|

23 de junio |

||||||

|

Tabla de vencimientos para la presentación de la declaración informativa de Beneficiario Final |

||||||

|

Tramo II: Más de 500 UIT hasta 1000 UIT |

||||||

|

Periodo Tributario |

Fecha de vencimiento según el último digito del RUC |

|||||

|

0 |

1 |

2 y 3 |

4 y 5 |

6 y 7 |

8 y 9 |

|

|

Agosto 2022 |

15 de septiembre |

16 de septiembre |

19 de septiembre |

20 de septiembre |

21 de septiembre |

22 de septiembre |

|

Buenos contribuyentes y UESP |

||||||

|

23 de septiembre |

||||||

|

Tabla de vencimientos para la presentación de la declaración informativa de Beneficiario Final |

||||||

|

Tramo III: Más de 300 UIT |

||||||

|

Periodo Tributario |

Fecha de vencimiento según el último digito del RUC (*) |

|||||

|

0 |

1 |

2 y 3 |

4 y 5 |

6 y 7 |

8 y 9 |

|

|

Mayo 2023 |

11° día hábil de junio 2023 |

12° día hábil de junio 2023 |

13° día hábil de junio 2023 |

14° día hábil de junio 2023 |

15° día hábil de junio 2023 |

16° día hábil de junio 2023 |

|

Buenos contribuyentes y UESP |

||||||

|

17° día hábil de junio de 2023 |

||||||

ENTES JURIDICOS INSCRITOS EN EL RUC hasta el 30.09.2024

Periodo Tributario Setiembre 2024

|

|

0 |

1 |

2y3 |

4y5 |

6y7 |

8y9 |

Buenos contribuyentes y UESP |

|

Oc-2024 |

18 |

19 |

20 |

21 |

22 |

25 |

26 |

|

Tabla de vencimientos para la presentación de la declaración informativa de Beneficiario Final |

||||||

|

Entes jurídicos inscritos en el RUC hasta el 31.12.2022 |

||||||

|

Periodo Tributario |

Fecha de vencimiento según el último digito del RUC |

|||||

|

0 |

1 |

2 y 3 |

4 y 5 |

6 y 7 |

8 y 9 |

|

|

Diciembre 2022 |

17 de enero 2023 |

18 de enero 2023 |

19 de enero 2023 |

20 de enero 2023 |

23 de enero 2023 |

24 de enero 2023 |

|

Buenos contribuyentes y UESP |

||||||

|

25 de enero 2023 |

||||||

Respecto de las personas jurídicas que declararon ingresos netos de más de 300 UIT (Tramo III), siempre que no hayan estado obligadas a presentar la declaración previamente, deben presentar a la SUNAT la declaración conforme al cronograma que, para tal efecto, se establezca mediante resolución de superintendencia, para el periodo Mayo 2023.

Respecto, de los PRICOS, el plazo de presentación para la referida declaración fue en el mes de diciembre 2019 tomando como fechas de vencimiento aquellas establecidas en el anexo I de la Resolución de Superintendencia N° 306-2018/SUNAT para las obligaciones tributarias de liquidación mensual correspondientes al periodo tributario Noviembre de 2019.

|

Tabla de vencimientos para la presentación de la declaración informativa de Beneficiario Final |

||||||

|

PRICOS al 30.11.2019 |

||||||

|

Periodo Tributario |

Fecha de vencimiento según el último digito del RUC |

|||||

|

0 |

1 |

2 y 3 |

4 y 5 |

6 y 7 |

8 y 9 |

|

|

Noviembre 2019 |

13 de diciembre |

16 de diciembre |

17 de diciembre |

18 de diciembre |

19 de diciembre |

20 de diciembre |

|

Buenos contribuyentes y UESP |

||||||

|

23 de diciembre |

||||||

(*) En aplicación de la Resolución de Superintendencia N.º 051-2019/SUNAT, se ha modificado el cronograma de vencimiento para presentar las declaraciones y pagos de las obligaciones tributarias mensuales para los contribuyentes cuyo domicilio fiscal se encuentre ubicado, a la fecha de publicación del decreto supremo que declare el estado de emergencia de origen natural, en la zona comprendida en la declaratoria, con excepción de los que pertenezcan al directorio de la Intendencia de Principales Contribuyentes Nacionales. Se deberá verificar el cronograma modificado para los sujetos a los que aplique la Resolución de Superintendencia N.º 051-2019/SUNAT.

2. ¿Por qué en el art. 2 de la Resolución de Superintendencia N.º 041-2022/SUNAT se establece que las personas jurídicas con ingresos netos de más de 300 UIT deberán presentar la declaración tomando en cuenta las fechas de vencimiento para las obligaciones mensuales de mayo de 2023, siempre que no hayan estado obligadas a presentar la declaración previamente?

El literal c) del párrafo 3.1 del art. 3 de la mencionada resolución establece que los obligados del Tramo I y II deben efectuar el cálculo de sus ingresos netos, tomando en cuenta la declaración jurada del impuesto a la renta del ejercicio 2021 y las declaraciones mensuales de los períodos enero a diciembre de 2021. Mientras que, los obligados del Tramo III deben efectuar el cálculo de sus ingresos netos tomando en cuenta la declaración jurada del impuesto a la renta del ejercicio 2022 y las declaraciones mensuales de los períodos enero a diciembre de 2022.

En dicho contexto, puede existir una persona jurídica que calcule los ingresos netos tomando en cuenta la declaración jurada del impuesto a la renta del ejercicio 2021 y las declaraciones mensuales de los períodos enero a diciembre de 2021 y determine que sus ingresos netos son menores o iguales a 500 UIT; es decir, que no se encuentra en el Tramo I ni II. Sin embargo, cuando determine sus ingresos netos tomando en cuenta la declaración jurada del impuesto a la renta del ejercicio 2022 y las declaraciones mensuales de los períodos enero a diciembre de 2022, puede ser que sus ingresos netos superen las 500 UIT.

Entonces, las preguntas que surgen son: ¿en qué tramo se encuentra dicha persona jurídica? ¿cuándo está obligada a presentar la declaración de beneficiario final?

Las respuestas son que dicha persona jurídica se encuentra en el Tramo III y debe presentar la declaración de beneficiario final tomando en cuenta las fechas de vencimiento para el cumplimiento de las obligaciones mensuales de mayo de 2023, pues se trata de una persona jurídica que, no habiendo estado obligada a declarar en los periodos tributarios de mayo y agosto de 2022 por no estar en el Tramo I y II, determina que sus ingresos netos son mayores a 300 UIT tomando en cuenta la declaración jurada del impuesto a la renta del ejercicio 2022 y las declaraciones mensuales de los períodos enero a diciembre de 2022.

Esta precisión en la norma es para evitar que algún sujeto se considere como no obligado a presentar la declaración de beneficiario final, producto de utilizar declaraciones de diferentes periodos para calcular los ingresos netos.

Cabe resaltar que, la Resolución de Superintendencia N.º 041-2022/SUNAT no exige que los sujetos obligados que ya hayan presentado la declaración de beneficiario final, ya sea como principales contribuyentes al 30.11.2019 o como personas jurídicas del Tramo I o II, vuelvan a presentar la declaración; siendo que, la norma precisa que aquellas personas jurídicas que determinen ingresos netos mayores a 300 UIT deben presentarla, en tanto no se hayan encontrado obligadas previamente.

3. ¿A través de que medio debo realizar la presentación de la Declaración de Beneficiario final ante la SUNAT?

La declaración debe ser presentada utilizando el Formulario Virtual N.° 3800 - Declaración de Beneficiario final, para lo cual deberá Ingresar a “SUNAT - Operaciones en Línea” con el código de usuario y clave SOL.

4. ¿Cómo debo registrar la información de Beneficiario final en el Formulario Virtual N.° 3800 - Declaración de Beneficiario final?

Para presentar la declaración se deben seguir las especificaciones técnicas del instructivo “Registro de información en el Formulario Virtual N.° 3800 - Declaración del Beneficiario final” que se encuentra publicado en el Portal Web de la SUNAT, en el ítem donde se detalla la información de “03. Declaración del Beneficiario Final”.

5. ¿Se debe adjuntar algún archivo Excel al Formulario Virtual N.° 3800 - Declaración de Beneficiario final?

· Sólo debo usar el FV 3800 - Declaración de Beneficiario final sin adjuntar el archivo EXCEL:

Cuando las personas jurídicas declaren solo a un (1) beneficiario final que resida en el Perú, y que tenga directamente como mínimo el diez por ciento (10%) de su capital.

· Debo usar el FV 3800 - Declaración de Beneficiario final y adjuntar el archivo EXCEL:

En los demás casos, la información se deberá adjuntar al citado formulario a través de archivos planos generados por medio del Aplicativo Excel.

A continuación, le mostramos un video tutorial de cómo debe consignar los datos de los beneficiarios finales en el Aplicativo Excel (en caso no declare una Cadena de Titularidad y/o Control), dando click aquí:

6. En caso el sujeto obligado declare al(los) beneficiario(s) final(es) que ostenta la propiedad o el control a través de una cadena de titularidad o cadena de control, ¿cómo deberá registrar la información de Beneficiario final en el Formulario Virtual N.° 3800 - Declaración de Beneficiario final?

El sujeto obligado deberá adjuntar al citado formulario el archivo Excel denominado “Datos de la cadena de titularidad y/o cadena de control” en el cual se debe detallar la información relativa a la cadena de titularidad y/o de control, según corresponda, como así también los datos de identificación de las personas jurídicas y/o entes jurídicos intermediarios:

(i) Denominación o razón social o nombre,

(ii) País de origen (creación, constitución o registro),

(iii) País de residencia,

(iv) NIT (Número de identificación tributaria que resulte como tal de acuerdo al derecho extranjero) con el que opera y RUC de contar con este,

(v) Dirección (calle, avenida, jirón u otro, número,urbanización, localidad o distrito provincia y código postal).

Nota: El tamaño de los archivos planos y del archivo Excel que contiene la información de la cadena de titularidad y/o control no deben ser superiores a dos (2) megabytes (Mb).

Base legal: Inciso k) del párrafo 2.1 del artículo 2 del Decreto Supremo N° 003-2019-EF.

7. En caso el sujeto obligado tenga dos accionistas cuya participación sea del 50% del capital y fallezca uno de ellos, generándose una sucesión intestada respecto de este último, ¿cómo se deberá declarar?

De acuerdo con el criterio de propiedad se identifican dos (02) beneficiarios finales, sin embargo, uno de ellos ha fallecido, por lo que, sólo se podría declarar por propiedad al accionista vivo, mientras que respecto del accionista fallecido se deberá considerar la distribución de acuerdo a la legislación civil.

Base Legal: Inciso a) del párrafo 4.1 del artículo 4 del Decreto Legislativo N° 1372 y el párrafo 5.2 del artículo 5 del Decreto Supremo N° 003-2019-EF.

8. Soy Persona Jurídica Principal Contribuyente al 30 de Noviembre del 2019, ¿qué período debo consignar en mi Declaración original, rectificatoria o actualización?

Si es Persona Jurídica, Principal Contribuyente al 30 de Noviembre del 2019, el período que consignará en la Declaración original será el período Noviembre 2019 (2019/11).

Si el sujeto obligado hubiera cumplido con presentar la Declaración con el período Noviembre 2019, sin embargo, omitió consignar información en relación a los Beneficiarios Finales al 30 de Noviembre del 2019, deberá presentar una Declaración rectificatoria y consignará el período Noviembre 2019 (2019/11).

En el mismo orden de ideas, si en Febrero 2020 el beneficiario final presenta un nuevo formato con información actualizada, es decir, la situación declarada al 30/11/2019 ha variado, el sujeto obligado deberá presentar su Declaración con el período Febrero 2020 (2020/02), que coincide con la fecha del formato.

Base legal: Resolución de Superintendencia N° 185-2019/SUNAT.

Si un sujeto obligado desea conocer el detalle de la información de beneficiario final que se ha declarado utilizando el Formulario Virtual N.º 3800 - Declaración de Beneficiario final, corresponde que presente una solicitud a través de la Mesa de Partes Virtual (MPV) o presencial de SUNAT, el mismo que será absuelto en un plazo de 7 días hábiles.

La SUNAT a efectos de que el contribuyente acceda a la información solicitada, brindará una contraseña al contribuyente, y el cargo de entrega se escaneará y adjuntará al expediente de la MPV.

V. MECANISMOS PARA OBTENER Y CONSERVAR LA INFORMACIÓN DEL BENEFICIARIO FINAL

1. ¿Qué mecanismos deben adoptar los sujetos obligados para obtener y conservar la información actualizada sobre el(los) beneficiario(s) final(es)?

Los obligados a presentar la declaración de beneficiario final, deben implementar procedimientos internos que comprendan los siguientes mecanismos razonables, considerados como el procedimiento de debida diligencia, tales como:

1. Poner a disposición de los beneficiarios finales el formato que establece el literal a) del párrafo 7.1 del artículo 7 del DS N.° 003-2019-EF.

2. Comunicar a las personas naturales que califican como beneficiarios finales y/o que se cuente con indicios razonables que califican como tales, que deben cumplir con presentar el formato, conforme a lo dispuesto en el literal a) del párrafo 7.1 del artículo 7 del DS N.° 003-2019-EF.

3. Verificar la validez de los datos registrados en los formatos presentados por aquellos que califican como beneficiarios finales en las bases de datos (RENIEC, SUNARP, SBS y consulta RUC en la página web de SUNAT), y cualquier otra fuente de información a la que el sujeto obligado pueda tener acceso. Asimismo, se deberá verificar la validez de la documentación que sustenta y/o acreditan los datos registrados en los formatos presentados.

4. Preparar la Declaración del Beneficiario Final, considerando las indicaciones señaladas en el instructivo denominado “Registro de información en el Formulario Virtual N.° 3800 – Declaración del Beneficiario Final”.

5. Implementar un procedimiento que permita a la persona jurídica o ente jurídica tomar conocimiento de forma oportuna de que la información que se informó a la SUNAT se modificó. Por ejemplo, considerando la actividad económica y naturaleza de las operaciones que presta la entidad, deberá implementar un sistema de gestión de riesgos que le permita conocer de forma oportuna los cambios indicados.

6. Documentar, conservar y archivar la información sobre sus beneficiarios finales.

7. Poner a disposición de la SUNAT u otra autoridad competente la información del beneficiario final, tales como formatos, documentación que lo sustente, entre otros, cuando estas se lo requieran.

Base Legal: Artículo 6 del Decreto Legislativo N° 1372, artículo 7 del Decreto Supremo N° 003-2019-EF y artículo 87 del Código Tributario.

2. ¿Por cuánto tiempo se debe conservar la documentación que contenga la información del beneficiario final, así como aquella que respalde la declaración de beneficiario final y los procedimientos de Debida Diligencia?

Dicha documentación se deberá conservar por el plazo de cinco (5) años, computados a partir del uno (1) de enero del año siguiente a la fecha de vencimiento de la presentación de la declaración de beneficiario final. Dicho plazo se aplica aun cuando la conservación de la información sea de cargo de terceros.

Base Legal: Numerales 7 y 8 del artículo 87 del Código Tributario.

3. ¿Qué sucede si el (los) beneficiario(s) final(es) de los sujetos obligados se niegan a presentar el Formato?

Se debe tener en cuenta que, sin perjuicio de que las personas naturales que califican como beneficiario final cumplan o no con la presentación del formato, los sujetos obligados deben notificar a aquellas personas naturales respecto de las cuales se tengan indicios razonables sobre su calidad de beneficiarios finales, en cuyo caso, se entiende que el sustento del cumplimiento del procedimiento de la debida diligencia se debe llevar a cabo con la notificación física de la exigencia de presentar el formato y documentación suficiente que acredite las acciones de debida diligencia realizadas por el sujeto obligado para lograr identificar al beneficiario final.

Base Legal: Incisos b) y c) del párrafo 7.1 del artículo 7 del del Decreto Supremo N° 003-2019-EF.

4. En aquellos casos en los que se hubiera aplicado el criterio de identificación del “Puesto Administrativo Superior (PAS)”, ¿de qué manera el sujeto obligado debe acreditar el cumplimiento del procedimiento de Debida Diligencia?

En dichos casos, el sujeto obligado debe acreditar el cumplimiento del procedimiento de debida diligencia mediante la publicación en la página de inicio de su portal web, de manera permanente; y en caso no cuente con ello, mediante publicación de un aviso en el diario de mayor circulación de la localidad donde tenga ubicado su domicilio fiscal, por una sola vez en cada ejercicio fiscal; como así también contar con la documentación que sustente el impedimento de poder identificar a sus beneficiarios finales.

Cabe mencionar que de manera opcional, el sujeto obligado puede implementar procedimientos de debida diligencia adicionales a los exigidos por la norma y mencionados en el párrafo anterior, con la finalidad de contar con mayor sustento documentario; por ejemplo, convocar a una junta general de accionistas, entre otros.

Base Legal: Último párrafo del artículo 7 e inciso c) del párrafo 4.1 del artículo 4 del Decreto Supremo N° 003-2019-EF.

5. ¿Dónde puedo descargar el formato a que se refiere el artículo 7 del Decreto Supremo N.° 003-2019-EF?

A través del Portal Web de la SUNAT, en el ítem donde se detalla la información de los “06. Mecanismos para obtener y conservar la información del Beneficiario final”, cuyo enlace se adjunta a continuación:

“Formato de la Persona Natural que califica como Beneficiario final”

6. ¿SUNAT cuenta con algún material o presentación donde se explique el tema del Beneficiario Final?

Sí, puede descargar el material informativo sobre el Beneficiario Final, dando clic aquí:

7. En aquellos casos en los que se hubiera aplicado el criterio de control ¿de qué manera el sujeto obligado debe acreditar el cumplimiento del procedimiento de Debida Diligencia?

En dichos casos, el sujeto obligado debe acreditar el cumplimiento del procedimiento de debida diligencia, principalmente considerando los siguientes procedimientos:

· Formatos presentados por aquellos que califican como beneficiarios finales.

· Verificación de la información facilitada en los formatos versus aquella que figura en las bases de datos (RENIEC, SUNARP, SBS, consulta RUC en la página web de SUNAT, y cualquier otra fuente de información a la que el sujeto obligado pueda tener acceso).

· Adicionalmente, deben registrar y/o anotar la información del beneficiario final, en el supuesto que este tenga la condición de socio, accionista o participacionista, en los libros y/o registros que, de acuerdo a la legislación de la materia, están obligados a llevar y conservar.

· Documentación que sustente las potestades para designar, remover o vetar a la mayoría de los miembros de los órganos de administración o dirección o equivalente, aprobación de las decisiones financieras, operativas y/o comerciales, responsabilidad en las decisiones estratégicas, incluyendo decisiones sobre la consecución del objeto de la persona jurídica y continuidad de ésta.

Base Legal: Inciso b) del párrafo 4.1 del artículo 4 del Decreto Legislativo N° 1372, incisos a) y b) del párrafo 5.4 del artículo 5 y artículo 7 del Decreto Supremo N° 003-2019-EF.

VI. INFRACCIONES Y SANCIONES

1. ¿Cuál es la sanción por no cumplir con la presentación de la Declaración de Beneficiario final?

La sanción por no presentar la declaración jurada informativa de Beneficiario final dentro de los plazos establecidos es una multa igual al 0.6% de los IN, la cual no puede ser menor a 5 UIT (23 mil soles) ni mayor a 50 UIT (230 mil soles).

Cabe mencionar que, dicha sanción tiene gradualidad del 100% si es subsanada de forma voluntaria.

Base Legal: Numeral 2 del artículo 176 del Código Tributario, Tabla I del Código Tributario y Anexo II de la Resolución de Superintendencia N° 063-2007/SUNAT.

2. En el caso de que la información del beneficiario final haya sido declarada de forma incompleta o incorrecta ¿Cuál es la sanción que me corresponde?

La sanción por presentar la declaración jurada informativa de Beneficiario final en forma incompleta o no conforme con la realidad es una multa igual al 0.6% de los IN, la cual no puede ser menor a 5 UIT (23 mil soles) ni mayor a 50 UIT (230 mil soles).

Cabe mencionar que, dicha sanción tiene gradualidad del 100% si es subsanada de forma voluntaria.

Base Legal: Numeral 4 del artículo 176 del Código Tributario, Tabla I del Código Tributario y Anexo II de la Resolución de Superintendencia N° 063-2007/SUNAT.

3. En el entendido de que el sujeto obligado tiene indicios razonables de la identidad del(los) beneficiario(s) final(es) pero estos se nieguen a entregar el Formato contenido en el Anexo del Reglamento, ¿el sujeto obligado se encontrará expuesto a alguna sanción por no contar con dicho documento en una eventual fiscalización?

No, siempre y cuando, cumpla con declarar la información de sus beneficiarios finales y esta cuente con el respaldo documentario respectivo, información que estará sujeta a revisión y/o verificación posterior.

Base Legal: Artículo 6 del Decreto Legislativo N° 1372 y artículo 7 del Decreto Supremo N° 003-2019-EF.

VII. RESPONSABILIDAD SOLIDARIA

1. ¿En qué consiste la responsabilidad solidaria del sujeto obligado?

La responsabilidad solidaria recae sobre los responsables y representantes legales de los sujetos obligados respecto de la omisión a la presentación de la declaración jurada informativa que contiene la información relativa al beneficiario final.

Base Legal: Artículo 16 del Código Tributario.

VIII OBLIGACIONES DE LOS NOTARIOS

1. ¿Qué obligaciones tiene el notario público?

Los Notarios Públicos que en el ejercicio de sus funciones tomen conocimiento del incumplimiento de la presentación de la declaración jurada del beneficiario final, deberán informarlo a la SUNAT a través del acceso virtual que ha sido implementado en la Clave SOL, en la forma, plazo y condiciones que ha establecido la Resolución de Superintendencia N.º 185-2019/SUNAT, considerando para ello, los plazos de presentación para cada grupo de obligados.

Adicionalmente, de acuerdo con lo establecido en el artículo 10 del Reglamento, el notario en caso de las personas jurídicas o entes jurídicos que recién se constituyen, deberá exigir, de acuerdo con lo señalado en el literal d) del artículo 16 del Decreto Legislativo N.º 1049, Ley del Notariado, el formato a que se refiere el literal a) del párrafo 7.1 del artículo 7 del Reglamento.

Base Legal: Artículo 9 del del Decreto Legislativo N.º 1372, artículo 10 del del Decreto Supremo N.º 003-2019-EF, capítulo III de la Resolución de Superintendencia N.º 185-2019/SUNAT, Anexo I de la Resolución de Superintendencia N.º 306-2018/SUNAT, artículo 2 de la Resolución de Superintendencia N.º 041-2022/SUNAT y Anexo I de la Resolución de Superintendencia N.º 000201-2021/SUNAT.

2. ¿Desde cuándo inicia la obligación de verificar el cumplimiento de la presentación de la declaración jurada de beneficiario final que tiene el notario público?

La obligación de verificar el cumplimiento de la presentación de la declaración jurada de beneficiario final inicia a partir del día siguiente de la fecha de vencimiento para la presentación de la mencionada declaración, la que varía dependiendo del grupo de obligados regulado según las Resoluciones de Superintendencia N.º 185-2019/SUNAT, 041-2022/SUNAT y 000278-2022/SUNAT.

Base Legal: Párrafo 5.2 del artículo 5 de la Resolución de Superintendencia N.° 185-2019/SUNAT y artículo 2 de la Resolución de Superintendencia N.º 041-2022/SUNAT y artículo 2 de la Resolución de Superintendencia N.º 000278-2022/SUNAT.

3. ¿En qué plazo los notarios públicos deben informar a la SUNAT el incumplimiento de la presentación de la declaración de beneficiario final?

Los notarios públicos que en el ejercicio de sus funciones tomen conocimiento del incumplimiento de la presentación de la declaración de beneficiario final deben informar a la SUNAT dentro de los diez (10) primeros días hábiles de cada mes, respecto de los incumplimientos que hubieran verificado el mes anterior.

Base Legal: Artículo 9 del del Decreto Legislativo N° 1372 y artículo 12 de la Resolución de Superintendencia N° 185-2019/SUNAT.

4. Para el caso de las personas jurídicas o entes jurídicos que recién se constituyen ¿Qué información y/o documentación debe exigir el notario público?

En dichos casos el notario solo exigirá el formato físico de la persona natural que califica como beneficiario final, de las personas jurídicas o entes jurídicos que acuden a realizar trámites notariales.

Base Legal: Artículo 10 del del Decreto Supremo N° 003-2019-EF, literal d) del artículo 16 del Decreto Legislativo N° 1049 - Ley de Notariado.

5. En relación con el acceso con Clave SOL ¿es factible que los notarios públicos puedan contar con una clave y contraseña diferente a la Clave SOL, considerando que esta es de uso exclusivo del notario?

A fin de permitir que los notarios públicos puedan asignar a sus colaboradores la labor de verificar el cumplimiento de la presentación de la declaración de beneficiario final, existe en la Clave SOL una herramienta denominada “Usuarios Secundarios”, la cual permite dar acceso a opciones de consultas y trámites en “SUNAT - Operaciones en Línea” a las personas que el titular de la Clave SOL considere conveniente, pudiendo elegir los perfiles y/u opciones específicas a los que el usuario secundario podrá tener acceso.

De esta manera, los notarios públicos pueden asignar “Usuarios Secundarios” dentro de su Clave Sol, salvaguardando la privacidad de la información que contiene esta última, por lo que, no es necesario brindar un acceso adicional a su Clave Sol. Los pasos a seguir para la creación de “Usuarios Secundarios” ha sido establecida a través del Instructivo de la Declaración Jurada Beneficiario Final – FV3800.

6. ¿Los notarios públicos deben exigir a los sujetos obligados que recién se constituyen, que el “formato” físico a que se refiere el Reglamento esté sellado por la SUNAT?

Cabe mencionar que, corresponde a los sujetos obligados implementar el mencionado formato físico en el cual los beneficiarios finales deben consignar sus datos de identificación, el mismo que forma parte integrante del anexo del Reglamento y que se encuentra disponible a través del Portal Web de la SUNAT.

En consecuencia, cuando los sujetos obligados que recién se constituyen efectúen trámites notariales ante el notario público, este les debe requerir el “formato” físico de la(s) persona(s) natural(es) que califican como beneficiario(s) final(es), el cual deberá contener los datos previstos en el artículo 4 del Reglamento, de manera completa y contar con la firma del beneficiario final, SIN QUE SEA NECESARIO EL SELLO DE SUNAT.

Base Legal: Incisos a) del párrafo 7.1 del artículo 7, artículo 8 y 10 del Decreto Supremo N° 003-2019-EF y literal d) del artículo 16 del Decreto Legislativo N° 1049 - Ley de Notariado.

7. ¿Los notarios públicos deben consignar en las escrituras públicas los datos de los beneficiarios finales de los sujetos obligados que realizan trámites notariales o verificar el incumplimiento de la Resolución de Superintendencia N° 185-2019/SUNAT?

De acuerdo con lo establecido en el Decreto Legislativo 1372, en referencia a la labor de colaboración de los notarios públicos con la SUNAT, estos últimos con la finalidad de asegurar la presentación de la información del beneficiario final, cuando en el ejercicio de sus funciones tomen conocimiento del incumplimiento de la presentación de la referida declaración, deberán informarlo a la SUNAT, conforme a los procedimientos señalados en el artículo 12 de la Resolución de Superintendencia N° 185-2019/SUNAT.

A su vez, cabe señalar que conforme a lo dispuesto en la Cuarta disposición complementaria modificatoria del Decreto Legislativo N.° 1372, la cual hace referencia a las obligaciones propias del ejercicio profesional del notario público, en los literales p) del artículo 16 y e) del artículo 54 del Decreto Legislativo 1049 - Ley de Notariado, establece que en la introducción de los documentos notariales debe incluirse los datos de identificación del beneficiario final.

Por lo tanto, el notario público debe cumplir con realizar las obligaciones mencionadas en los párrafos anteriores.

Base Legal: Artículo 9 del del Decreto Legislativo N° 1372, capítulo III de la Resolución de Superintendencia N° 185-2019/SUNAT y literal p) del artículo 16 y literal e) del artículo 54 del Decreto Legislativo N° 1049 - Ley de Notariado.

12. Frequently Asked Questions

I. BENEFICIAL OWNERSHIP

1. For tax purposes, What is a beneficial owner?[LH1]

It is the natural person who effectively and ultimately owns or controls legal entities or legal arrangements.

Legal Basis: Subsection a.1) of paragraph 3.1 of Article 3 of Legislative Decree No. 1372.

2. What are the obligations of the Beneficial owner?

The beneficial owner is required to provide liable taxpayers (legal persons or legal arrangements) with the supporting identification information and documentation showing proof of their status as such, which includes as follows:

- To provide their information by physical means, attached to Annex of Supreme Decree 003-2019-EF.

- To sign and authenticate the format referred hereto before a Notary Public or consular authority, as appropriate.

- To provide liable taxpayers with the format referred hereto and the supporting information and documentation showing proof of their status as beneficial owner.

- To inform, in its capacity as beneficial owner, any change to the ownership or control of legal persons or legal arrangements or to the data provided to them by means of the format, including when the beneficial owner ceases to have such status, and must inform it using the format within a term of thirty (30) working days beginning on the date such change takes place.

Legal basis: Section 8 of Supreme Decree 003-2019-EF.

II. LIABLE PARTIES

1. Are non-domiciled legal persons or legal arrangements incorporated abroad required to file the Beneficial Owner Affidavit to SUNAT?

Domiciled legal entities in accordance with article 7 of the income tax law and legal arrangements incorporated in the country are required to submit the Affidavit. Also, non-domiciled legal entities and legal arrangements incorporated abroad are also required to submit the declaration, provided they meet any of the characteristics detailed in paragraph 3.2 of Article 3 of Supreme Decree No. 003-2019-EF.

It should be noted that, through Superintendency Resolution No. 185-2019/SUNAT, it has been established that the submission of the declaration by obligated parties would be carried out gradually. Therefore, the first obligated parties are the legal entities classified as large taxpayers (PRICOS) as of November 30, 2019, and which must include information on their ultimate beneficial owners as of that date.

Additionally, pursuant to Emergency Decree No. 025-2019, published on December 12, 2019, Legislative Decree No. 1372 was amended with respect to the obligated parties, specifying the following exemptions:

a) Central Reserve Bank of Peru, as well as banks and financial institutions holding a capital stock of 100% owned by the Peruvian State.

b) Catholic Church. Within this category we find the Peruvian episcopal conference, archbishoprics, bishoprics, prelacy, apostolic vicariate, diocesan seminary, parishes and missions depending on them, religious orders and congregations, secular institutes stated under the corresponding dioceses recognized as such by the competent ecclesiastical authority registered in the List of Entities exempted from the income tax of the National Superintendence of Tax Administration (SUNAT).

c) Public Administration Entities (The Executive Branch, including Ministries and Decentralized Public Entities, Legislative Branch, the Judiciary, Regional Governments, Local Governments, Entities to which the Political Constitution of Peru and the laws provide autonomy, as well as other entities and bodies, State-owned projects and Programs).

d) National Fund for the Financing of State Business Activity (FONAFE).

e) Embassies, Diplomatic missions, consular bureaus or international organizations recognized before the Peruvian State.

f) Public Universities, Public Institutes and Public Higher Schools, Public Educational and Public Cultural Centers.

g) State-owned companies holding a capital stock of 100% owned by the Peruvian State.

Subsequently, by means of Superintendency Resolution 041-2022/SUNAT, amended by Superintendency Resolution 000278-2022/SUNAT, it has been established that it is necessary that domiciled legal entities submit the affidavit in years 2022, 2023 or 2024, as the case may be, in the country which net income estimated as established in the provisions of article 3 of Superintendency Resolution 041-2022/SUNAT, exceed 300 tax units and legal arrangements registered in the Single Taxpayers’ ID (RUC) until 12.31.2023 that are not deregistered as of the date when the affidavit should be filed.

Legal Basis: Subparagraph c) of paragraph 3.1. of article 3 of Legislative Decree 1372, article 5 of Emergency Decree 025-2019, article 3 of Supreme Decree 003-2019-EF, subsection 5.2 of article 5 of Superintendency Resolution 185-2019/SUNAT and article 2 of Superintendency Resolution 041-2022/SUNAT and article 2 of Superintendency Resolution 000278-2022/SUNAT.

2. Are non-domiciled legal persons or legal arrangements incorporated abroad required to file the Beneficial Owner Affidavit to SUNAT?

Yes, both of them are required to file the Beneficial Owner Affidavit to SUNAT, provided that:

- They have a branch, agency or other permanent establishment in the country.

- The individual or legal person who manages the independent equity or foreign investment funds or the individual or legal person that has the quality of protector or administrator domiciled in the country.

- When any of the members of a consortium is domiciled in Peru.

It is worth mentioning that such liable parties are required to file their beneficial owner affidavit through the parties indicated in items from a) to c).

Legal Basis: Paragraph 3.2 of Section 3 of Supreme Decree 003-2019-EF.

3. Are legal arrangements required to submit the Beneficial Owner Affidavit to SUNAT in 2022 or 2023?

It should be noted that, in accordance with the provisions of Legislative Decree 1372 and Supreme Decree 003-2019-EF, legal arrangements incorporated in the country and abroad are part of the obligated liable taxpayers to file the beneficial owner affidavit.

In this sense, regarding Superintendency Resolution 041-2022/SUNAT, amended by Superintendency Resolution 000278-2022/SUNAT, this establishes that legal arrangements registered in the Single Registry of Taxpayers until 12.31.2023 and that have not been deregistered on the date they should file the affidavit, must submit the affidavit in the tax period December 2023. Therefore, those legal arrangements do not comply with the characteristics indicated in paragraph b) of Section 2 of the resolution would not be considered.

Legal Basis: Item b) of Section 2 of Superintendency Resolution 041-2022/SUNAT and Section 2 of Superintendency Resolution 000278-2022/SUNAT.

4. When must non-domiciled legal persons and legal arrangements incorporated abroad submit the Beneficial owner affidavit?

Liable Taxypayers not included in Superintendency Resolution 041-2022/SUNAT, amended by Superintendency Resolution 000278-2022/SUNAT, nor in paragraph 5.2 of Section 5 of Superintendency Resolution 185-2019/SUNAT must submit the affidavit within the term that SUNAT establishes by means of a superintendency resolution.

5. Are liable parties under a dissolution, liquidation or bankruptcy proceeding or agreement required to file their beneficial owner affidavit?

Yes, in such cases, the obligations to identify, obtain, update, report, keep and provide information on the beneficial owner rests with liquidators or receivers of the liable party.

III. CRITERIA FOR THE DETERMINATION OF THE BENEFICIAL OWNER

1. What criteria should be used to determine the status of beneficial owner(s) of legal entities and legal arrangements?

- In the case of legal entities, the following criteria should be used:

- Ownership criterion: Direct and indirect (An explanation of these criteria can be found in the answers to questions 3 and 4 of this item)

- Control criterion: Direct and indirect (Explanation of these criteria can be found in the answers to questions 5 and 6 of this item)

- Senior Management Position (SMP) criterion: (Explanation of these criteria can be found in the answers to questions 7 and 8 of this item)

In the case of legal arrangements, the following criteria must be used:

- Trusts or investment funds: natural persons who are settlors, trustees, beneficiaries, or groups of beneficial owners, and any other natural person who, as a participant or investor, exercises effective final control over the assets, results, or profits in a trust or investment fund, as applicable.

- Other types of legal arrangements: natural persons who hold a position similar or equivalent to those mentioned in a); and in the case of trusts established under foreign law, also natural persons who hold the status of protector or administrator.

Legal basis: Paragraphs 4.1 and 4.2 of Article 4 of Legislative Decree No. 1372 and Articles 5 and 6 of Supreme Decree No. 003-2019-EF.

2. How should I apply the ownership and control criteria to determine the status of legal entities as ultimate beneficiaries?

The aforementioned criteria are not alternative options, but rather gradual measures, so that each one is used with respect to the same natural person when the previous criterion has already been applied and they have not been identified as the ultimate beneficial owner.

Legal basis: Subparagraphs a) and b) of paragraph 4.1 of Article 4 of Legislative Decree No. 1372, and Article 5 of Supreme Decree No. 003-2019-EF.

3. What is the direct ownership criterion for determining the status of beneficial owner(s) of legal entities?

Under this criterion, the natural person(s) who directly own at least ten percent (10%) of the capital of a legal entity will be determined as the ultimate beneficial owner.

Legal basis: Subsection a) of paragraph 4.1 of Article 4 of Legislative Decree No. 1372 and subsection a) of paragraph 4.1 of Supreme Decree No. 003-2019-EF.

4. In what cases should the indirect ownership criterion be applied to determine the status of beneficial owner(s) of legal entities?

A natural person has indirect ownership in the following cases:

- Through their relatives (second degree of consanguinity or first degree of affinity), spouse (first degree of affinity) or other member of the de facto union, they jointly hold a minimum 10% stake in the capital of a legal entity.

- Chain of ownership: When a minimum 10% stake is held through one or more legal entities until reaching the ultimate beneficial owner.

- Through agents, for which the principal must be identified in the Excel application.

Legal basis: Subsection a) of paragraph 4.1 of Article 4 of Legislative Decree No. 1372 and paragraph 5.2 of Article 5 of Supreme Decree No. 003-2019-EF.

5. What is the direct control criterion for determining the status of legal entities as beneficial owners?

The natural person(s) who exercise more than half of the voting power in the administrative or management bodies or equivalent with decision-making power in a legal entity are determined to be the ultimate beneficial owner under the direct control criterion.

Legal basis: Subsection b) of paragraph 4.1 of Article 4 of Legislative Decree No. 1372 and subsection a) of paragraph 5.4 of Article 5 of Supreme Decree No. 003-2019-EF.

6. What is the indirect control criterion for determining the status of beneficial owner(s) of legal entities?

To determine the status of beneficial owner under the criterion of indirect control, it may be applied to a natural person who, acting with others as a decision-making unit, or through other natural or legal persons or legal arrangements (chain of control), holds powers by means other than ownership, to adopt and impose decisions regardless of whether or not they hold formal positions in the legal entity, even when they do so through a relative or their spouse or member of a common-law union, representative, if applicable, and they are the ones who make the decisions.

The powers to be considered in the aforementioned criterion include the following:

- Appointing, removing, or vetoing the majority of the members of the administrative or management bodies or equivalents of the legal entity, or

- Having decision-making power in financial, operational, and/or commercial agreements that are adopted, or

- Being responsible for strategic decisions in the legal entity, including decisions on the achievement of the legal entity's purpose and its continuity.

As an example, the following scenarios are proposed for the identification of the beneficial owner:

Assumption 1: The members of the Board of Directors have the power to remove, appoint, or veto the senior executives of the legal entity.

In this case, the ultimate beneficiaries will be all members of the Board of Directors.

Assumption 2: The General Manager appointed by the Board of Directors has the power to make strategic and financial decisions but must have the approval and consent of the Board of Directors.

In this case, the ultimate beneficiaries will be the General Manager and all members of the Board of Directors.

Assumption 3: The General Manager and Chief Financial Officer are the only ones with full authority to make decisions regarding the legal entity's commercial, financial, and management matters.

It is important to note that the above examples must be analyzed on a case-by-case basis.

Legal basis: Subsection b) of paragraph 4.1 of Article 4 of Legislative Decree No. 1372 and subsection b) of paragraph 5.4 of Article 5 of Supreme Decree No. 003-2019-EF.

7. In which cases should the criterion of Senior Administrative Position should be applied (PAS)”?

In the event that the liable party has previously applied the criteria established in paragraphs a) and b) of section 4.1 of article 4 of Legislative Decree 1372 (ownership test and control test) on a gradual basis, and has not been able to identify any natural person as the beneficial owner, then it must apply the Senior Administrative Position (PAS) criterion, considering the provisions of the last paragraph of Article 7 of Supreme Decree No. 003-2019-EF, which involves publishing this fact on the home page of its website, permanently, and in the absence of this, in the newspaper with the highest circulation in the locality where it has its tax domicile, once per fiscal year.

It should be noted that if the liable party declares under the PAS criterion, in addition to the above, it must safeguard this fact with documentation that supports and/or proves that it carried out the necessary procedures to obtain the information on its beneficial owners.

Legal basis: Subsection c) of paragraph 4.1 of Article 4 of Legislative Decree No. 1372 and Article 7 of Supreme Decree No. 003-2019-EF.

8. In cases where the liable party has a Board of Directors, General Management, and/or some other similar body, and in application of the "Senior Administrative Position (PAS)" criterion, who should be declared as the ultimate beneficial owner?

The liable party must assess and identify which position holds the highest rank in its organizational structure, i.e., the one at the top of its organizational chart, and then declare the natural person(s) who hold(s) that position as the ultimate beneficial owner. It should be noted that this assessment must be carried out on a case-by-case basis, according to the organizational structure of each regulated entity.

For example, in the event that the liable party has identified three high-level groups in its organizational structure: Board of Directors, General Shareholders' Meeting, and General Management, it must assess which of these has the highest functional or management hierarchy. It may be the case that all of them are needed, in which case all members of these groups must be declared as beneficial owners, or that only one of these groups has the highest hierarchy.

Legal basis: Paragraph 5.5 of Article 5 of Supreme Decree No. 003-2019-EF.

9. For the purposes of applying the control criterion, shall I declare shareholders who are foreign nationals?

Yes, since, according to Article 3 of Legislative Decree No. 1372, the ultimate beneficial owner is defined as the natural person who effectively and ultimately owns or controls legal entities or legal arrangements; therefore, it can be seen that the aforementioned definition does not make any distinction regarding the nationality of the ultimate beneficial owner, so it is understood to cover both national and foreign natural persons.

Legal basis: Subparagraph a.1) of paragraph 3.1 of Article 3 of Legislative Decree No. 1372.

10. For the purposes of applying the control criterion, should only shareholders be evaluated, or also those natural persons who, not having that status, may qualify as Beneficial Owners?

Any natural person who has the power, by means other than ownership, to adopt and impose decisions must be evaluated, regardless of whether or not they hold formal positions in the legal entity, even when they do so through a relative or their spouse or member of a common-law union, representative, if applicable, and are the ones who make the decisions.

Legal basis: Paragraph 5.3 of Article 5 of Supreme Decree No. 003-2019-EF.

11. In cases where legal entities have shares listed on the stock exchange, how should the ownership criterion be applied? What type of information should be used to determine share ownership as of November 30, 2019?

In any case, the ownership and control criteria for determining the beneficial owner of legal entities should not be applied on an optional basis, but rather on a gradual basis.

After applying the ownership test, the holders of shares that do not qualify as beneficial owners because they hold less than 10% of the shares, directly or indirectly, must proceed to carry out the control test.

With regard to the type of information, the liable party must verify the records or databases of RENIEC, SUNARP, SBS, and the RUC data appearing on the SUNAT website, among other sources of information that may be accessed, in order to determine the ownership of the shareholders.

Legal basis: Subsections a) and b) of paragraph 4.1 of Article 4 of Legislative Decree No. 1372, and Articles 5 and 7 of Supreme Decree No. 003-2019-EF.

12. Does SUNAT have any material or presentation in which PRACTICAL CASES on Beneficial Ownership are explained?

Yes, it is possible to download the informative material containing practical cases on beneficial ownership by clicking here:

13. When applying the "Senior Administrative Position (SAP)" criterion, what text should be included in the message posted on the home page of my website?

As an example, we cite the following text:

"In accordance with the provisions of the second paragraph of subsection c) of paragraph 6.3 of Article 6 of Legislative Decree No. 1372 and paragraph 7.3 of Article 7 of Supreme Decree No. 003-2019-EF, we hereby inform you that [Company Name] has taken reasonable steps to obtain information on the beneficial owner, considering the criteria of ownership and control set forth in paragraphs a) and b) of section 4.1 of Article 4 of Legislative Decree 1372 and in sections 5.1 to 5.4 of its Regulations, and has documented these, respectively.

However, it has not been possible to fully identify the beneficial owner under the criteria set forth in the preceding paragraph because [indicate the reason(s) why it was not possible to identify the beneficial owners].

In this regard, in accordance with subparagraph c) of paragraph 4.1 of Legislative Decree 1372 and subparagraph c) of paragraph 4.1 of Article 4 of Supreme Decree No. 003-2019-EF, we have considered as the ultimate beneficial owners the natural person(s)[indicate full names and surnames of those persons occupying the PAS] who hold the senior administrative position(s).

Legal basis: Second paragraph of subsection c) of paragraph 6.3 of Article 6 of Legislative Decree No. 1372 and paragraph 7.3 of Article 7 of Supreme Decree No. 003-2019-E.

IV. BENEFICIAL OWNER AFFIDAVIT

Legal Basis: Superintendency Resolution 185-2019/SUNAT, 000041-2022/SUNAT, 000201-2021/SUNAT, 000117-2022/SUNAT, 000278-2022/SUNAT, 000281-2022/SUNAT, 236-2023/SUNAT, 140-2024/SUNAT y 168-2025/SUNAT.

Legal Basis Superintendency Resolution 185-2019/SUNAT, 000041-2022/SUNAT, 000201-2021/SUNAT, 000117-2022/SUNAT, 000278-2022/SUNAT, 000281-2022/SUNAT, 236-2023/SUNAT, 140-2024/SUNAT y 168-2025/SUNAT.

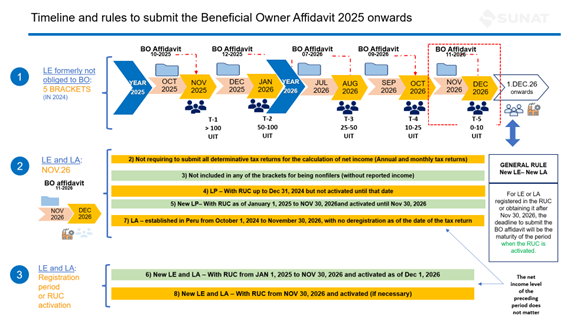

1. What is the deadline for submitting the Beneficial Owner Affidavit before SUNAT?

For years 2025, 2026 onwards:

Legal entities required to file the return for the net income bracket (1)

|

Bracket |

Net Income |

Submission deadline: Period |

|

1 |

Over 100 UIT |

October 2025 |

|

2 |

Over 50 UIT up to 100 UIT |

December 2025 |

|

3 |

Over 25 UIT up to 50 UIT |

July 2026 |

|

4 |

Más de 10 UIT hasta 25 UIT |

September 2026 |

|

5 |

Up to 10 UIT |

November 2026 |

Also, November 2026 was established as the submission deadline in the following assumptions:

- If parties are not required to file all the determinative tax returns.

- If parties are not included in any of the brackets referred to in the former table.

- If entities have obtained the Single Taxpayer Registry (RUC) up to 12.31.2024 and activation has not been made until that date.

- If parties are registered in the Single Taxpayer Registry (RUC) or obtain the Tax ID number and activate it, if the activation is necessary, from January 1, 2025, until November 30, 2026. If the activation takes place in a subsequent date, the maturity will apply to the activation period.

- Legal arrangements established in the country and registered in the Single Taxpayer Registry (RUC) from October 1,2024 to November 30, 2026.

On the other hand, it has been established that in the case of legal entities domiciled in the country and legal arrangements established in the country registered in the RUC and obtaining the RUC number after November 30, 2026, the maturity will apply to the activation period.

For years 2022 and 2023:

Regarding legal entities (Brackets I II and II) and legal arrangements, the terms for submitting the affidavit are:

|

Deadlines to submit the Ultimate Beneficial Owner Affidavit |

||||||

|

BRACKET I: More than 1000 tax units |

||||||

|

Tax Period |

Expiration date according to the last digit of the RUC (Tax ID) |

|||||

|

0 |

1 |

2 and 3 |

4 and 5 |

6 and 7 |

8 and 9 |

|

|

May 2022 |

June 15 |

June 16 |

June 17 |

June 20 |

June 21 |

June 22 |

|

Good taxpayers and Public Sector Executing Units |

||||||

|

June 23 |

||||||

|

Deadlines to submit the Ultimate Beneficial Owner Affidavit |

||||||

|

BRACKET II: More than 500 and up to 1000 tax units |

||||||

|

Tax Period |

Expiration date according to the last digit of the RUC (Tax ID) (**) |

|||||

|

0 |

1 |

2 and 3 |

4 and 5 |

6 and 7 |

8 and 9 |

|

|

August 2022 |

Sep 15 |

Sep 16 |

Sep 19 |

Sep 20 |

Sep 21 |

Sep 22 |

|

Good taxpayers and Public Sector Executing Units (***) |

||||||

|

Sep 23 |

||||||

|