Las normas sobre prorrata del crédito fiscal, son aplicables cuando, el contribuyente realice conjuntamente operaciones gravadas y no gravadas.

El procedimiento es el siguiente:

- Contabilizarán separadamente la adquisición destinados exclusivamente a operaciones gravadas y de exportación, de aquellas destinadas a operaciones no gravadas. Solo se puede utilizar como crédito fiscal al impuesto que haya gravado la adquisición de destinadas a operaciones gravadas y de exportación debiendo clasificarlas de la siguiente manera:

- Destinadas a ser utilizadas exclusivamente en la realización de operaciones gravadas y de exportación.

- Destinadas a ser utilizadas exclusivamente en la realización de operaciones no gravadas, excluyendo las exportaciones.

- Destinadas a ser utilizadas conjuntamente en operaciones gravadas y no gravada.

- A crédito fiscal destinado a operaciones gravadas y de exportación se le adiciona el crédito fiscal resultante del siguiente procedimiento, cuando el sujeto no pueda determinar las adquisiciones que han sido destinadas a realizar operaciones gravadas o no con el Impuesto:

a) Se determinará el monto de las operaciones gravadas con el Impuesto, así como las exportaciones de los últimos doce meses, incluyendo el mes al que corresponde el crédito.

b) Se determinará el total de las operaciones del mismo período, considerando a las gravadas y a las no gravadas, incluyendo a las exportaciones.

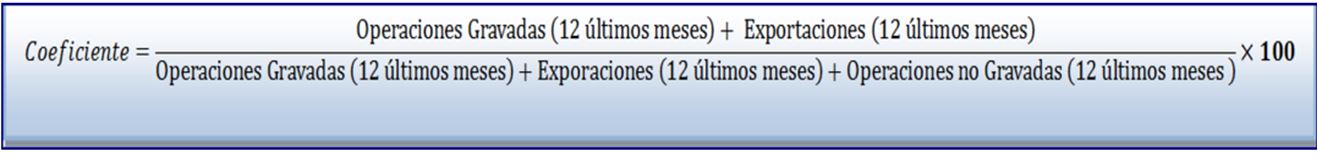

c) El monto obtenido en a) se dividirá entre el obtenido en b) y el resultado se multiplicará por cien (100). El porcentaje resultante se expresará hasta con dos decimales.

d) Este porcentaje se aplicará sobre el monto del Impuesto que haya gravado la adquisición de bienes, servicios, contratos de construcción e importaciones que otorgan derecho a crédito fiscal, resultando así el crédito fiscal del mes.

Lo que se traduce en la siguiente fórmula:

La proporción se aplicará siempre que en un periodo de doce (12) meses, incluyendo el mes al que corresponde el crédito fiscal, el contribuyente haya realizado operaciones gravadas y no gravadas cuando menos una vez en el período mencionado.

Tratándose de contribuyentes que tengan menos de doce (12) meses de actividad, el período a que hace referencia el párrafo anterior se computará desde el mes en que inició sus actividades.

Los sujetos del Impuesto que inicien o reinicien actividades, calcularán dicho porcentaje acumulando el monto de las operaciones desde que iniciaron o reiniciaron actividades, incluyendo la del mes al que corresponda el crédito, hasta completar un período de doce (12) meses calendario. De allí en adelante se aplicará lo señalado en los párrafos anteriores.