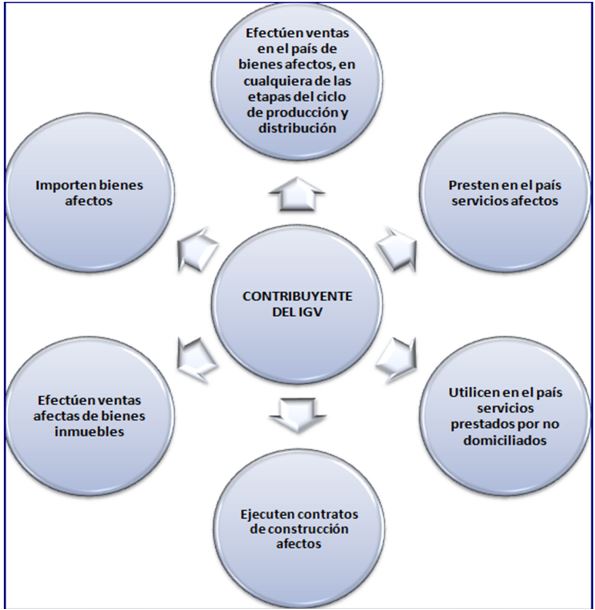

Son contribuyentes del impuesto:

Tratándose de las personas naturales, personas jurídicas, entidades de derecho público o privado, sociedades conyugales, sucesiones indivisas, que no realicen actividad empresarial, serán consideradas sujetos del impuesto cuando:

- Importen bienes afectos

- Realicen de manera habitual las demás operaciones comprendidas dentro del ámbito de aplicación del impuesto.

La habitualidad se calificará en base a la naturaleza, características, monto, frecuencia, volumen y/o periodicidad de las operaciones, conforme a lo que establezca el Reglamento. Se considera habitualidad la reventa.

El artículo 4° del Reglamento de la Ley del IGV indica que, para calificar la habitualidad, se considerará la naturaleza, características, monto, frecuencia, volumen y/o periodicidad de las operaciones a fin de determinar el objeto para el cual el sujeto las realizó.

Añade la norma que, en el caso de operaciones de venta, se determinará si la adquisición o producción de los bienes tuvo por objeto su uso, consumo, su venta o reventa, debiendo de evaluarse en los dos últimos casos el carácter habitual dependiendo de la frecuencia y/o monto.

Agrega que, tratándose de servicios, siempre se considerarán habituales aquellos servicios onerosos que sean similares con los de carácter comercial.

Habitualidad en la transferencia de vehículos importados.- Se considerará habitual la transferencia que efectúe el importador de vehículos usados antes de transcurrido un (01) año de numerada la Declaración Única de Aduanas respectiva o documentos que haga sus veces.

Habitualidad en la venta de inmuebles por constructor.- Se presume la habitualidad cuando el enajenante realice la venta de, por lo menos, dos inmuebles dentro de un período de doce meses, debiéndose aplicar a partir de la segunda transferencia del inmueble. De realizarse en un solo contrato la venta de dos o más inmuebles, se entenderá que la primera transferencia es la del inmueble de menor valor.

Base Legal: Artículo 9 de la Ley del IGV y artículo 4 del Reglamento