El Recurso de Apelación es un medio impugnatorio mediante el cual se discute un acto administrativo emitido por la Administración Tributaria en segunda instancia. Este recurso se tramita ante la Administración Tributaria, quien lo eleva al Tribunal Fiscal.

El Recurso de Apelación lo resuelve el Tribunal Fiscal, que es el órgano encargado de resolver en segunda y última instancia administrativa los reclamos sobre materia tributaria, general y local, inclusive la relativa a las aportaciones a ESSALUD y a la ONP, así como las apelaciones sobre materia de tributación aduanera.

La resolución que emita el Tribunal Fiscal se conoce con las siglas RTF (Resolución del Tribunal Fiscal).

La Apelación procede contra los siguientes actos:

-

Resoluciones que resuelven los reclamos.

-

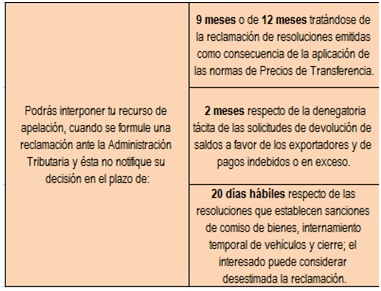

Resolución Ficta que desestima el Recurso de Reclamación. Una resolución ficta es la omisión de la Administración Tributaria en emitir una respuesta dentro del plazo establecido al recurso interpuesto. En el caso del reclamo interpuesto al transcurrir el plazo interpuesto sin tener respuesta alguna se entiende por rechazado el recurso. Para las apelaciones por resolución ficta, debe tener en cuenta lo siguiente:

- Asimismo, son apelables ante el Tribunal Fiscal las resoluciones que resuelven solicitudes no contenciosas vinculadas a la determinación de la obligación tributaria, excepto las solicitudes de devolución (que son reclamables en primera instancia).

- Las Resoluciones emitidas en cumplimiento de lo dispuesto por el Tribunal Fiscal en anterior resolución (Resoluciones de Cumplimiento).

- Las Resoluciones de cumplimiento son las emitidas por el Tribunal Fiscal a efectos de ser cumplidas por los funcionarios de la SUNAT. En caso se requiera expedir resolución de cumplimiento o emitir informe, se cumplirá con el trámite en el plazo máximo de noventa (90) días hábiles de notificado el expediente al deudor tributario, debiendo iniciarse la tramitación de la resolución de cumplimiento dentro de los quince (15) primeros días hábiles del referido plazo, bajo responsabilidad, salvo que el Tribunal Fiscal señale plazo distinto.

- Los actos de la Administración cuando la cuestión en controversia es de puro derecho, que es aquella en que la controversia versa sobre la interpretación o aplicación de la ley a hechos reconocidos por las partes.

-

Debe presentarse dentro de los 15 días hábiles siguientes después de la notificación de la resolución que resuelve el recurso de reclamación y 30 días hábiles siguientes en caso se trate de normas sobre precios de transferencia.

-

Escrito fundamentado.

-

Para interponer medios impugnatorios, la persona que actúe en nombre del titular deberá acreditar su representación mediante poder por documento público o privado con firma legalizada notarialmente o por fedatario designado por la Administración Tributaria o, de acuerdo a lo previsto en las normas que otorgan dichas facultades, según corresponda.

-

Pago o Carta Fianza: Cuando el deudor tributario apele extemporáneamente una Resolución que resuelve una reclamación, la apelación será admitida siempre que se acredite el pago de la totalidad de la deuda tributaria apelada, actualizada hasta la fecha de pago, o presente carta fianza por el monto de la deuda actualizada hasta por doce (12) meses posteriores a la fecha de la interposición de la apelación, y se formule dentro del término de seis (6) meses contados a partir del día siguiente a aquel en que se efectuó la notificación certificada.

Los plazos señalados en doce (12) meses variarán a dieciocho (18) meses tratándose de la reclamación de resoluciones emitidas como consecuencia de la aplicación de las normas de precios de transferencia.

-

Cuando el contribuyente interponga apelación contra una Resolución que resuelve una reclamación respecto de la cual presentó como garantía una carta fianza, deberá mantener la vigencia de ésta durante la etapa de la apelación por el monto de la deuda actualizada.

-

La carta fianza será ejecutada si el Tribunal Fiscal confirma o revoca en parte la resolución apelada, o si ésta no hubiese sido renovada de acuerdo a las condiciones señaladas por la Administración Tributaria. Si existiera algún saldo a favor del deudor tributario, como consecuencia de la ejecución de la carta fianza, éste será devuelto de oficio.

Base Legal: Artículo 146 del Código Tributario

La apelación de puro derecho constituye un recurso que se interpone contra los actos de la Administración Tributaria relacionados a la determinación de la obligación tributaria que afectan al deudor tributario, pero cuya controversia se basa en la aplicación de normas, no existiendo hechos que probar.

Podrá interponerse recurso de apelación ante el Tribunal Fiscal dentro del plazo de veinte (20) días hábiles siguientes a la notificación de los actos de la Administración, cuando la impugnación sea de puro derecho, no siendo necesario interponer reclamación ante instancias previas.

Tratándose de una apelación de puro derecho contra resoluciones que establezcan sanciones de Comiso de Bienes, de Internamiento Temporal de Vehículos y de Cierre Temporal de Establecimiento, así como las resoluciones que las sustituyan, el plazo para interponer ésta ante el Tribunal Fiscal será de diez (10) días hábiles.

|

Plazos máximos para resolver recurso de apelación |

|

|

Tratándose de Resoluciones emitidas como consecuencia de la aplicación de las normas de precios de transferencia. |

18 meses* |

|

En el caso de resoluciones que resuelvan reclamaciones contra aquéllas que establezcan sanciones de comiso de bienes, internamiento temporal de vehículos y cierre temporal de establecimiento u oficina de profesionales independientes, así como las resoluciones que las sustituyan. |

20 días hábiles** |

|

En los demás casos |

12 meses*** |

* Contados a partir de la fecha de ingreso del expediente al Tribunal.

** Contados a partir del día siguiente de recepción del expediente remitido por la SUNAT.

*** Contados a partir de la fecha de ingreso del expediente al Tribunal.

El apelante puede solicitar el uso de la palabra únicamente al interponer el recurso de apelación. Por su parte, la Administración Tributaria solamente puede solicitar el uso de la palabra en el documento con el cual eleva el expediente de apelación.

Al Informe Oral que se llevará a cabo, en el cual se hace el uso de la palabra, se debe asistir con la presencia de un abogado hábil.

No se concederá el uso de la palabra:

-

Cuando el Tribunal Fiscal considere que la apelaciones de puro derecho presentadas no califican como tales.

-

Cuando el Tribunal Fiscal declare la nulidad del concesorio de la apelación.

-

En las quejas.

-

En las solicitudes de corrección, ampliación o aclaración.

-

En las apelaciones interpuestas contra resoluciones emitidas en cumplimiento de lo ordenado por el Tribunal Fiscal, cuando éste ya ha emitido pronunciamiento sobre el fondo de la controversia y/o el análisis sobre el cumplimiento verse únicamente sobre liquidaciones de montos.