Los trabajadores independientes o dependientes podrán deducir los gastos efectuados en hoteles, restaurantes y otros lugares establecidos en el inciso d) del artículo 26-A del Reglamento de la Ley del Impuesto a la Renta (modificado por D.S. N° 248-2018-EF).

Dicha deducción procederá por el 15% del gasto efectivamente pagado, con un tope máximo de 3 UIT (solo o junto a otros conceptos deducibles) para los ejercicios 2023 y 2024.

Para los años 2021 y 2022 el porcentaje de deducción fue del 25%

8.1 Acreditación del Gasto:

Los gastos efectuados a partir del 01.01.2019 en restaurantes y hoteles, para efectos de la deducción de las 3UIT adicionales, deberán acreditarse mediante los siguientes comprobantes de pago y/o documentos:

|

SUSTENTACIÓN DE GASTOS EN RESTAURANTES Y HOTELES PARA DEDUCCIÓN ADICIONAL DE 3 UIT |

||

|

|

Regla Aplicable |

Tipo de Comprobante de Pago |

|

A partir del 01.01.2019 |

Regla General |

· Boleta de Venta Electrónica. · Ticket POS · Ticket monedero electrónico · Nota de débito y crédito electrónicas.

|

|

Regla de Excepción: Cuando el emisor no pueda emitir electrónicamente por causas no imputables a él o cuando el punto de emisión se encuentre ubicado en una zona geográfica de baja o nula conectividad a internet. |

· Boleta de venta, nota de crédito y nota de débito emitidas en formatos impresos y/o importados por imprentas autorizadas |

|

8.2 Requisitos para la Emisión de la Boleta de Venta Electrónica, Ticket POS y Ticket monedero electrónico:

Para que proceda la deducción de los gastos adicionales (3 UIT) los comprobantes de pago mencionados deberán identificar al usuario con el número de su documento nacional de identidad (DNI) o de RUC.

Tratándose de personas naturales extranjeras domiciliadas en el país se les deberá identificar con su número de RUC.

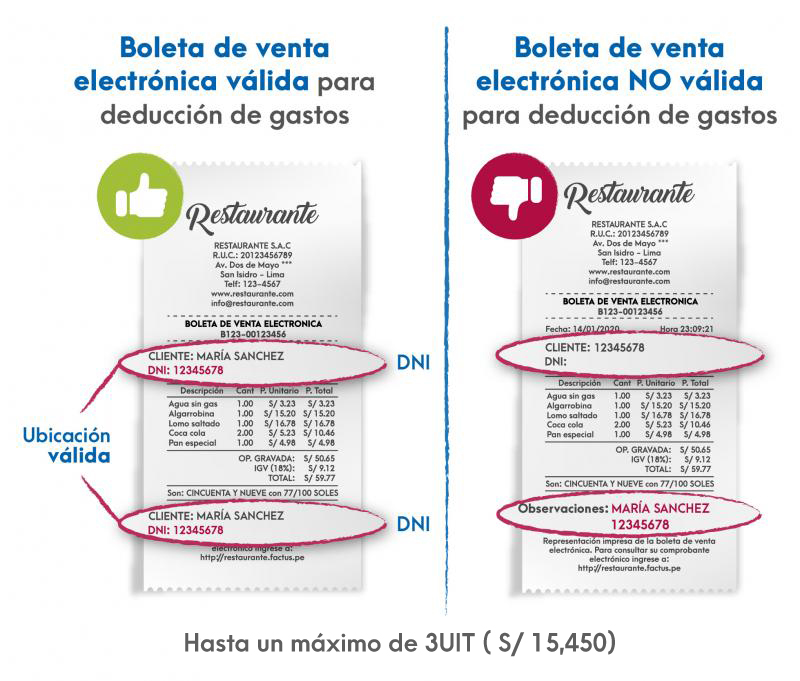

En el siguiente comparativo podrá observar la forma válida de emitir una boleta de venta electrónica para la deducción de gastos adicionales:

Como podrá observar el número de DNI debe registrarse en el campo “DNI” para poder efectuar la deducción adicional (3 UIT). En caso contrario, si se encuentra en un campo distinto o en el campo “observaciones” no se podrá efectuar dicha deducción.

8.3. Información Adicional:

Para que el gasto que has efectuado sea deducible, el hotel o restaurante deberá:

- Encontrarse Activo en el RUC.

- Mantener condición de Habido (En caso contrario, deberá regularizar condición al 31 de diciembre del 2024).

- Tener registrado únicamente en el RUC como actividad económica principal y de ser el caso secundaria, hotel o restaurante.

Medios de Pago:

Asimismo, si el monto a pagar por el servicio brindado es por S/ 2,000 ó US$ 500 a más, deberás utilizar medios de pago (depósito en cuenta, tarjeta de débito o crédito, entre otros), caso contrario, no podrás efectuar la deducción del 15% del gasto efectuado para el ejercicio 2024.