Se considera todo aquel servicio prestado en el país cuyo pago se considere como renta de cuarta categoría para el prestador del mismo.

Generan rentas de cuarta categoría:

Toda prestación de servicios brindada de manera personal en el desarrollo de cualquier profesión, arte, ciencia y oficios que no generen rentas de tercera categoría.

Excepción:

Para fines de la deducción de las 3 UIT no se consideran los servicios brindados por el desempeño de funciones de director de empresas, síndico, mandatario, gestor de negocios, albacea y actividades similares, incluyendo el desempeño de las funciones de regidor municipal o consejero regional, por la cuales perciban dietas.

Consideraciones para la aceptación del gasto:

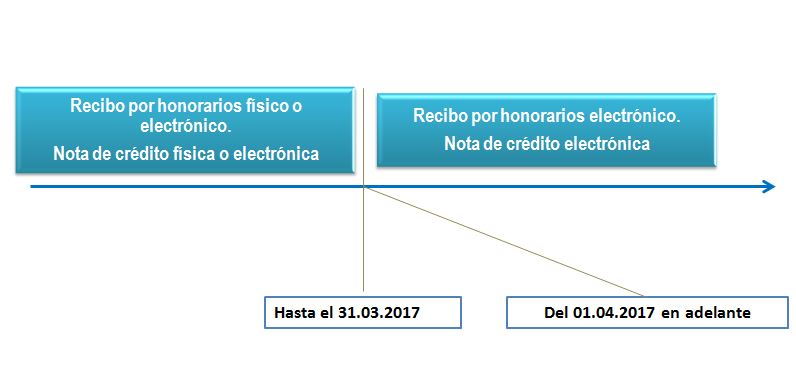

- El pago debe ser considerado para el prestador del servicio renta de cuarta categoría, debiendo emitir un recibo por honorarios electrónico.

- Porcentaje a deducir:

30% del pagado efectuado.

- Requisitos para la deducción del gasto:

- Uso de medios de pagos por rentas o contraprestaciones pactadas a partir de S/ 2,000 soles o US$ 500 (transferencia bancaria, depósitos en cuenta, cheques, entre otros).

- Emisor no debe tener la condición de no habido a la fecha de emisión del comprobante, salvo que regularice situación al 31.12.2023.

- Emisor no debe estar de baja de inscripción en el RUC a la fecha de emisión del comprobante.

Añadir nuevo comentario