|

|

01. ¿A quienes se considera PS 4ta Categoría? |

|

|

Respuesta Se considera a quienes obtienen ingresos por el ejercicio individual de cualquier profesión, arte, ciencia u oficio. Asimismo, están incluidos quienes desempeñan las funciones de síndico, gestor de negocios, director de empresas, mandatario, albacea y quienes realizan actividades similares.

|

|

|

02. Las retenciones de Cuarta Categoría se deben declarar independientemente del tiempo que prestan servicios al empleador? (un día, una semana, un mes, etc.) |

|

|

Respuesta El criterio para que un PS 4ta Categoría sea incluido en un determinado período es que el declarante haya pagado o acreditado honorarios que constituyan rentas de cuarta categoría en el período de declaración.

|

|

|

03. Para el caso de PS de 4ta. Categoría. ¿Se informarán en el PDT PLAME los que están en ejecución en dicho período? o ¿a los que se les paga en ese período? |

|

|

Respuesta Se informará a quienes se les pague o acredite honorarios que constituyan rentas de cuarta categoría.

|

|

|

04. Las personas que prestan servicios de cuarta categoría por un día, ¿También se deben declarar en el PDT PLAME? |

|

|

Respuesta Si es un PS 4ta Categoría a quien se le ha pagado honorarios y el empleador que declara es agente de retención, sí deberá informarlo en el PDT PLAME.

|

|

|

05. ¿Se deben inscribir los PS 4ta categoría en el T-REGISTRO? |

|

|

Respuesta No. De acuerdo a lo dispuesto en el literal a) del primer párrafo del artículo 4°-A del D.S. N.° 018-2007-TR y normas modificatorias*, el empleador registrará a los Prestadores de Servicios que obtengan rentas de 4ta Categoría directamente en la Planilla Mensual de Pagos – PLAME. Excepcionalmente, los empleadores pertenecientes al Sector Público que deban declarar personas contratadas bajo la modalidad de Contratación Administrativa de Servicios – CAS sí deberán considerarlos en el T-REGISTRO. *Modificado por D.S. 010-2011-TR y 08-2011-TR

|

|

|

06. ¿En qué parte del PDT PLAME, el empleador deberá seleccionar los conceptos remunerativos y no remunerativos que paga a sus trabajadores? |

|

|

Respuesta Para que la PLAME se adapte a las necesidades de cada empleador, deberá ingresar al PDT PLAME e ingresar a la Opción “Empleadores Registrados”, seleccione el empleador y luego ingrese a la pestaña "Mantenimiento de Conceptos". Aquí deberá seleccionar aquellos conceptos que su empresa utiliza.

|

|

|

07. ¿Cómo se registran los conceptos remunerativos y no remunerativos que el empleador paga y que no se encuentran contemplados en el PDT PLAME? |

|

|

Respuesta El empleador utilizará la opción "Mantenimiento de Conceptos" referida en la pregunta frecuente anterior, la opción le permite incorporar nuevos conceptos. Esta opción está prevista para las categorías: Trabajador y Pensionista. Recuerde que debe ingresar la descripción del concepto que habilitará, asimismo realizará la afectación que corresponda.

|

|

|

08. El descuento con código 0705 – Inasistencias, ¿Qué conceptos incluye? |

|

|

Respuesta En este concepto, se debe informar el importe de los descuentas por inasistencias, ya sean estos por permisos particulares, licencias sin goce haber, o inasistencias injustificadas.

|

|

|

09. ¿Se podrán declarar trabajadores, pensionistas o personal en formación laboral en el PDT PLAME sin que hayan sido inscritos en el T-Registro? |

|

|

Respuesta No. De conformidad con lo señalado en el literal h) del artículo 1° del D.S. N.° 018-2007-TR y normas modificatorias, la Planilla Mensual de Pagos (PLAME) se elabora obligatoriamente a partir de la información consignada en el T-Registro.

|

|

|

10. ¿El pago al SIS se podrá hacer a través del PDT PLAME? |

|

|

Respuesta No es posible efectuar pagos al SIS a través de este medio, corresponderá al microempresario seguir el procedimiento establecido por el Ministerio de la Producción. Para mayor información ingrese a la siguiente ruta: http://www.sis.gob.pe/portal/mercadeo/productos/microempresas/descargar/MICROEMPRESAS-central.pdf

|

|

|

11. ¿El PDT PLAME puede ser utilizado para rectificar declaraciones de ejercicios por ejemplo 2009 – 2010? |

|

|

Respuesta No, para rectificar o sustituir la Planilla Electrónica referida a los períodos comprendidos entre enero de 2008 y octubre de 2011, el empleador utilizará exclusivamente el PDT Planilla Electrónica – Formulario Virtual N.° 0601 vigente a la fecha de presentación de la rectificatoria o sustitutoria.

|

|

|

12. Si me encuentro omiso a la presentación de la Planilla Electrónica de los períodos octubre, noviembre y diciembre de 2009, ¿Puedo presentar el PDT PLAME? |

|

|

Respuesta No es posible, si el empleador se encuentra omiso en alguno de los períodos comprendidos entre enero de 2008 y octubre de 2011, deberá realizar la regularización presentando el PDT Planilla Electrónica – Formulario Virtual N.° 601 vigente a la fecha de regularización.

|

|

|

13. ¿A qué se denomina suspensión perfecta? |

|

|

Respuesta 3 Existe suspensión perfecta del contrato de trabajo cuando cesa temporalmente la obligación del trabajador de prestar servicio y la del empleador de pagar la remuneración respectiva, sin que desaparezca el vínculo laboral.

|

|

|

14. En el caso de un empleador que no cuenta con trabajadores dependientes activos en un determinado período; sin embargo, sí ha recibido la prestación de servicios de trabajadores independientes, a quienes no les efectúa retención por rentas de Cuarta Categoría, ¿Debe presentar el PDT PLAME? |

|

|

Respuesta: Si la empresa es un agente de retención de cuarta categoría deberá presentar el PDT PLAME, siempre que haya pagado o acreditado honorarios que constituyan rentas de cuarta categoría en el período de declaración, al margen de que se haya o no producido la retención.

|

|

|

15. ¿Cómo se hace para declarar en el PDT PLAME a los trabajadores y/o pensionistas afiliados a "+ Vida Seguro de Accidentes" (antes: EsSalud Vida)? |

|

|

Respuesta: Las primas correspondientes al seguro privado contra accidentes "+ Vida Seguro de Accidentes" serán recaudadas a través del PDT PLAME. Para estos efectos el empleador ingresará a la pestaña Trabajadores y/o Pensionistas ubicada dentro de la sección “Detalle de la Declaración” y deberá identificar a los Trabajadores o Pensionistas que hayan suscrito este seguro. Una vez realizada esta identificación el sistema automáticamente descontará de los ingresos del trabajador o pensionista el monto del aporte a dicho seguro y el empleador deberá efectuar el pago del mismo a través del PDT PLAME.

|

|

|

16. ¿Cuál es el máximo de días ordinarios al mes?, ¿De qué depende? |

|

|

Respuesta El número de días que recoge el aplicativo (PDT PLAME) es el número de días del mes del período que se está declarando. Por ejemplo, para la planilla de marzo, que comprende la información del 01 al 31 de marzo, la suma de los días efectivamente laborados + Subsidiados + Días No laborados y no subsidiados será igual a 31.

|

|

|

17. En el caso de los trabajadores que estuvieron subsidiados los últimos 5 días del mes y al momento de presentar el PDT PLAME no se contaba con el Certificado de Incapacidad Temporal para el Trabajo (CITT). ¿Cómo se deberá declarar? |

|

|

Respuesta En la Casilla Días Subsidiados (Jornada Laboral de Detalle de la Declaración) deberá consignar el Tipo de subsidio (enfermedad o maternidad) y el número de días subsidiados que corresponden al período de declaración. Téngase en cuenta que en el PDT PLAME ya no se requiere el ingreso de “N.° de CITT”, “Fecha de inicio”, “Fecha de fin” y “Días subsidiados del CITT”.

|

|

|

18. En la tabla 21 – Tipo de Suspensión de la Relación laboral; ¿Dónde encajan los permisos remunerados? Ejemplo: se enfermó el hijo del trabajador y pide permiso ese día. |

|

|

Respuesta Si el permiso es remunerado se consignará como tipo de suspensión el 26 "S.I. licencia con goce de haber" y de no ser remunerado se consignará el tipo 05 "S.P. Permiso, licencia u otros motivos sin goce de haber".

|

|

|

19. ¿El PDT PLAME exige registrar al Personal de Terceros no obstante que no asumimos el Seguro Complementario de Trabajo de Riesgo? |

|

|

Respuesta En el T-REGISTRO solo se debe registrar al Personal de Terceros en tanto el declarante haya asumido el pago del SCTR. La información que se considera en el PDT PLAME será la referida a los aportes a dicho seguro, cuando la cobertura haya sido contratada con el EsSalud.

|

|

|

20. ¿En lo que se refiere a la retención del Impuesto a la Renta de Quinta Categoría, el PDT PLAME lo calculará automáticamente? |

|

|

Respuesta No, el importe de las retenciones de quinta categoría debe ser ingresado por el empleador en el PDT PLAME.

|

|

|

21. Si la persona ha faltado varios días pero por motivos distintos. ¿Deberá indicar día por día el motivo? |

|

|

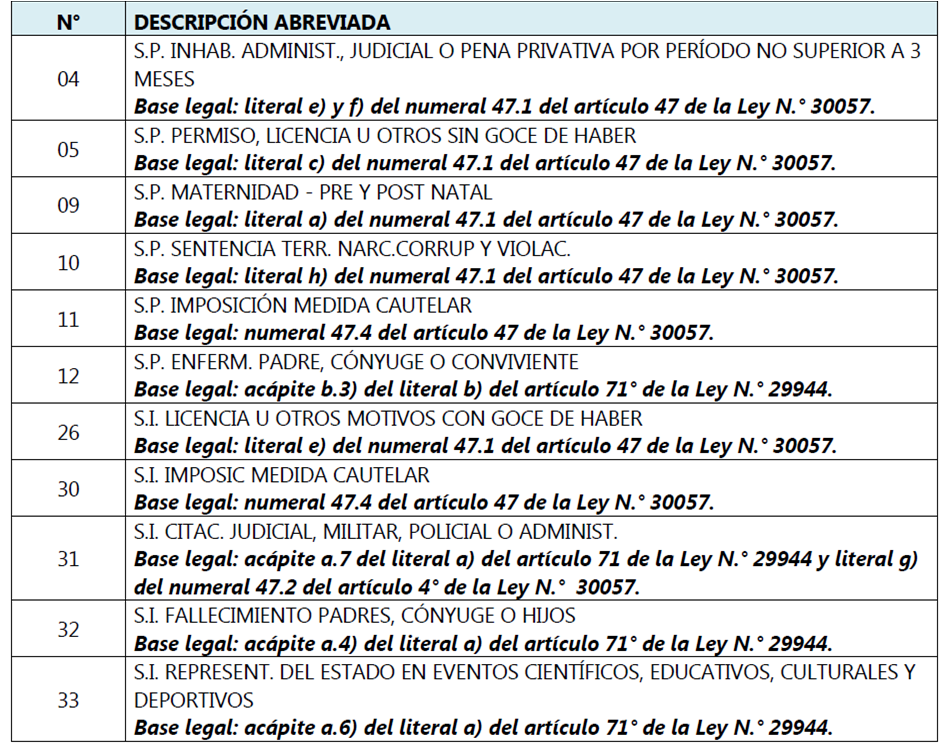

Respuesta Si los motivos son diferentes y están contemplados en el aplicativo, entonces deberá diferenciarlos. Cabe señalar que en la versión 2.9 del PDT PLAME, se incorporaron nuevos tipos de suspensión de la relación laboral, previstos en la Ley N.° 30057 y Ley N.° 29944.

|

|

|

22. Si un trabajador ingresa a laborar 15 días antes de cerrar el mes, ¿Cuáles son las bases imponibles para calcular los aportes al EsSalud y a la ONP? |

|

|

Respuesta En el caso de los aportes al EsSalud los aportes deben efectuarse tomando como base imponible mínima (BIM) la Remuneración Mínima Vital, independientemente del número de días y horas laboradas por el trabajador durante el período. Solo se aplicará proporcionalidad en caso existan días subsidiados y la remuneración devengada sea menor a la BIM. Para las aportaciones al SNP se aplicará la retención sobre la remuneración devengada del trabajador. Tratándose de trabajadores pesqueros dependientes los aportes al EsSalud se realizan sobre una base imponible mínima de 4.4 RMV, respecto al régimen previsional de acuerdo a lo establecido en el artículo 9° de la Ley N.° 30003, los trabajadores pesqueros – ex aportantes a la Caja de Beneficios de Seguridad Social del Pescador – CBSSP, podrán afiliarse al Régimen Especial de Trabajadores Pesqueros o al Sistema Privado de Pensiones.

|

|

|

23. ¿Es necesario que una empresa antes de pagar el SCTR- EsSalud prestaciones de salud, suscriba convenio con el EsSalud? |

|

|

Respuesta Sí, es necesario que la empresa previamente suscriba el convenio con el EsSalud, dado que esta entidad le fijará las tasas correspondientes, según las actividades de riesgo que desarrolle. El empleador registrará la tasa SCTR EsSalud en el PDT PLAME. Para ello, ingresará a las pestañas de Trabajadores y/o Personal de terceros del “Detalle de la Declaración”, según corresponda, identificará a los trabajadores o personal de terceros para el registro de la tasa que le corresponda en el período a declarar.

|

|

|

24. El monto de las reducciones de las pensiones del Decreto Ley Nº 20530, previstas en la Tercera Disposición Transitoria de la Ley Nº 28449, ¿En qué Casilla del PDT PLAME se informan? |

|

|

Respuesta En el PDT PLAME se registran las pensiones devengadas y pagadas que corresponden al período a declarar por lo que la entidad pública deberá declarar el monto de la pensión ya neta de las adecuaciones o reajustes previstas por la Ley.

|

|

|

25. En la consulta si el trabajador ha informado percibir otros ingresos de 5ta categoría; ¿Se refiere a los ingresos que percibió el trabajador en su anterior trabajo o a los ingresos que percibe el trabajador simultáneamente de otros empleadores además del declarante? |

|

|

Respuesta Deberá responder que “Sí” aaquel empleador al que corresponda efectuar la retención del IR de quinta categoría por ser el que abona la mayor renta de quinta categoría. Esto en aquellos casos que el trabajador le informe percibir otros ingresos de quinta de otros empleadores, en cumplimiento de lo dispuesto en el literal b) del artículo 44° del Reglamento de la Ley del Impuesto a la Renta. Los ingresos de los otros empleadores deberán ser registrados en la sección Tributos y Aportes, casilla auxiliar en el concepto 0605 – Renta Quinta Categoría Retenciones.

|

|

|

26. Cuando hay recibos por honorarios cuyos emisores tienen autorización de suspensión de retenciones, ¿Cómo se registrarán sin aplicar la retención? |

|

|

Respuesta Se deberá informar en el PDT PLAME los datos referidos a la prestación de servicios y los relacionados con el recibo por honorarios. Si el PS 4ta Categoría cuenta con autorización de suspensión de retenciones de cuarta categoría, indicará “No” en la columna “Aplica retención”, no obstante debe procederse al registro de los otros datos.

|

|

|

27. Tratándose de las PYMES, ¿Existe alguna particularidad en el uso del PDT PLAME? |

|

|

Respuesta El uso del PDT PLAME es similar al de cualquier otro empleador, pudiendo utilizar las opciones para registrar uno a uno la información de planilla de los sujetos a su cargo, o a través de archivos de importación aprobados en el Anexo 3 de la R.M. N.° 121-2011-TR.

|

|

|

28. ¿El pago diferencial – remuneración menos prestación económica pagada por el EsSalud- que una entidad pública otorga a los trabajadores CAS por concepto de “subsidios por maternidad o enfermedad” se encuentra afecto al Impuesto a la Renta?. |

|

|

Respuesta No se encuentra afecto. Al respecto el inciso e) del tercer párrafo del artículo 18° del TUO de la Ley del Impuesto a la Renta dispone que constituyen ingresos inafectos a dicho impuesto, los subsidios por incapacidad temporal, maternidad y lactancia, haciéndose referencia a los subsidios en general sin hacer distinción respecto al sujeto que los otorga. En ese sentido, la norma no establece como condición que dichos subsidios sean otorgados necesariamente por ESSALUD por lo que se encuentra inafecto.

|

|

|

29. ¿A qué se denominan gratificaciones proporcionales? y ¿cómo se declaran en el PDT PLAME? |

|

|

Respuesta Las gratificaciones proporcionales, conocidas como “gratificaciones truncas”, son aquellas pagadas al trabajador que no tiene vínculo laboral vigente en la fecha en que corresponda percibir la gratificación (julio o diciembre), pero hubiera laborado como mínimo un mes en el semestre correspondiente. Las normas laborales establecen que percibirá la gratificación respectiva en forma proporcional a los meses efectivamente trabajados. Para efectos de su declaración en el PDT PLAME, el empleador habilitará alguno de los siguientes conceptos, según el período y el tipo de trabajador al que se le efectuará este pago: 0405 - Gratificación proporcional. 0407 – Gratificación proporcional – Ley 29351. 0409 – Gratif proporcional trabajadores pesqueros.

|

|

|

30. ¿El pago diferencial a que se refiere el párrafo anterior se encuentra sujeto a retención por concepto de aporte al Sistema Nacional de Pensiones- SNP? ¿Corresponde al trabajador CAS emitir un recibo por honorarios por este concepto? |

|

|

Respuesta No se encuentra afecto a la aportación al SNP dado que no es un concepto abonado al trabajador del Régimen del CAS por la prestación de sus servicios. Por su parte, en relación a la emisión de un recibo por honorarios, no corresponde su emisión ya que el pago diferencial que asume la entidad pública constituye un subsidio y no el pago por concepto de la prestación de servicios.

|

|

|

31. ¿El pago diferencial cómo se debe declarar en el PDT 601 o PDT PLAME? |

|

|

Respuesta Corresponderá al empleador habilitar un concepto en la opción “Mantenimiento de conceptos” señalando la afectación correspondiente. Los días de subsidio deben ser registrados bajo el tipo de suspensión 21 ó 22, según corresponda a maternidad o enfermedad.

|

|

|

32. ¿La “Asignación al Personal Militar por funciones administrativas y de apoyo”, a que se refiere el Decreto Supremo N.° 011-2007-DE/SG, está afecto al Impuesto a la Renta de quinta categoría? |

|

|

Respuesta Efectivamente, se encuentra gravado con el impuesto a la renta de quinta categoría. Al respecto, se precisa que todo ingreso obtenido por el trabajador con ocasión del vínculo laboral que mantiene con su empleador se encuentra afecto al Impuesto a la Renta de quinta categoría, siendo irrelevante si dicho ingreso tiene o no carácter remunerativo, la denominación que se le haya asignado o la entidad obligada a abonarlo (Art. 34° inc. a) del TUO de la LIR). Por su parte, si bien la norma prevé ciertas excepciones cuando expresamente una norma lo exonere o lo excluya de la afectación, situación que no se observa para el concepto señalado.

|

|

|

33. Un pensionista que recibe pensión de viudez por el régimen del D.Ley N.° 20530 y otra por jubilación en el régimen del D. Ley N.° 19990, por parte de diferentes entidades públicas. ¿Se encuentran dichas entidades obligadas a retener el aporte al EsSalud por concepto de cada pensión que paguen? |

|

|

Respuesta Sí, cada una de las entidades que pague pensiones deberá efectuar la retención del aporte al EsSalud. Sobre el particular, las normas señalan que independientemente del régimen pensionario el pensionista es afiliado regular del ESSALUD y, como tal, obligado al pago del aporte. Asimismo, en la normatividad que regula el aporte al ESSALUD no existen distinciones o limitaciones en la base imponible del aporte en función al tipo de pensión o al hecho de que el pensionista perciba más de una pensión.

|

|

|

34. ¿El aguinaldo de julio y diciembre que se paga a los pensionistas del Decreto Ley N.° 20530 forman parte de la base imponible de la COSAP (Contribución Solidaria para la Asistencia Previsional)? |

|

|

Respuesta El aguinaldo no se encuentra afecto al COSAP. Al respecto, la Ley N.° 29351 ha dispuesto que los aguinaldos que se paguen a los jubilados no se encuentran sujetos, entre otros, a contribuciones de índole alguna, no habiéndose previsto distingo alguno respecto al régimen pensionario en el que deben encontrarse comprendidos tales pensionistas, ni tampoco ha diferenciado el tipo de contribución.

|

|

|

35. ¿La remuneración que se paga a los CAS que tipo de renta es? ¿El Decreto Supremo N.° 065-2011-PCM modifica la calificación de rentas de cuarta categoría? |

|

|

Respuesta El tratamiento que corresponde dar a los ingresos derivados de un CAS es el de rentas de cuarta categoría de acuerdo a lo que expresamente señala la Séptima Disposición Complementaria Final del Reglamento del Decreto Legislativo N.° 1057, siendo pertinente indicar que este hecho sólo incide en la forma como se calcula el Impuesto a la Renta. Cabe indicar que aun cuando el Decreto Supremo N.° 065-2011-PCM ha modificado diversos artículos de dicho Reglamento, no ha derogado ni variado la citada Disposición Complementaria Final, al haber introducido únicamente cambios relativos al régimen laboral de los sujetos contratados bajo el CAS(4), sin modificar el régimen tributario y, en específico, la categoría de renta que perciben dichos sujetos.

|

|

|

36. Si realice modificaciones en el T-Registro que inciden en la declaración que estoy elaborando ¿De qué manera esta nueva información del T-Registro se muestra en la declaración? |

|

|

Respuesta El empleador cuenta con dos opciones: i) Sincronizando con el T-Registro o ii) importando un nuevo archivo personalizado. Tenga en cuenta que si opta por la importación de un nuevo archivo personalizado, deberá además -en la declaración en elaboración- indicar que utilizará la información recién subida a su PDT PLAME, para tal efecto seleccionará la opción “Utilizar datos T-Registro al….” .

|

|

|

37. Los subsidios por incapacidad temporal, maternidad y lactancia que paga el EsSalud ¿Se encuentran gravados con aportes al Sistema Nacional de Pensiones? |

|

|

Respuesta Los subsidios por incapacidad temporal, maternidad y lactancia no son conceptos abonados al trabajador por la prestación de sus servicios, dado que en el caso de los dos primeros se abonan al trabajador en calidad de indemnización dado el perjuicio que le ocasiona la no prestación de sus servicios, mientras que en el caso del subsidio por lactancia este es un ingreso que se abona, por disposición legal, a la persona que está a cargo del recién nacido para su manutención, en tal sentido, dichos conceptos no se encuentran afectos a las aportaciones al SNP.

|

|

|

38. ¿La prestación económica denominada Transferencia Directa al ex pescador - TDEP que otorga la ONP a los beneficiarios de la Ley N.° 30003, de manera adicional en los meses de julio y diciembre, se encuentra afecta a retención del aporte del 4% a ESSALUD? |

|

|

Respuesta El artículo 1° de Ley N.° 30334 indica que las gratificaciones por Fiestas Patrias y Navidad, no se encuentran afectas a aportaciones, contribuciones, ni descuentos de índole alguna; excepto aquellos otros descuentos establecidos por ley o autorizados por el trabajador. Mientras que en el artículo 4° de la referida ley señala expresamente que el beneficio reseñado en el párrafo anterior incluye a los jubilados y pensionistas. Así pues, de la norma referida se concluye que no se encuentran afectas a aportaciones, ni contribuciones, los montos de dinero que se consideran gratificaciones por Fiestas Patrias y Navidad y que se paguen, entre otros, a jubilados y pensionistas; concepto que es diferente a la TDEP.

|

|

|

39. ¿Las gratificaciones por Fiestas Patrias y Navidad que se pagan a los trabajadores Pesqueros se encuentran gravadas con aportes al REP? |

|

|

Respuesta Las gratificaciones por Fiestas Patrias y Navidad y la Bonificación Extraordinaria Temporal a que se refiere el artículo 3° de la Ley N.° 29351 que se pagaron a los trabajadores pesqueros durante el 2014 se encuentran afectas a aportes al REP. Sin embargo, mediante el artículo 1° de la Ley N.° 30334 se dispuso que tales gratificaciones no se encuentran afectas a aportaciones, contribuciones ni descuentos de índole alguna; excepto aquellos otros descuentos establecidos por ley o autorizados por el trabajador. Como se aprecia de lo señalado, esta norma no efectúa distingo o exclusión alguna respecto del tipo de aporte al que alcanza la inafectación, ni tampoco ha previsto una exclusión que comprenda a los trabajadores pesqueros. En consecuencia, a partir de la vigencia de la Ley N.° 30334, las gratificaciones por Fiestas Patrias y Navidad, pagadas a los trabajadores pesqueros afiliados al REP, se encuentran inafectas al aporte a dicho Régimen.

|

|

|

40. ¿De qué manera debo declarar en la versión 2.9 del PDT PLAME la Bonificación Especial a Serv. Públicos – Decreto de Urgencia N.° 037-94, considerando la afectación precisada por la Nonagésima Segunda Disposición Complementaria Final de la Ley N.° 30372 – Ley de Presupuesto del Sector Público para el año fiscal 2016? |

|

|

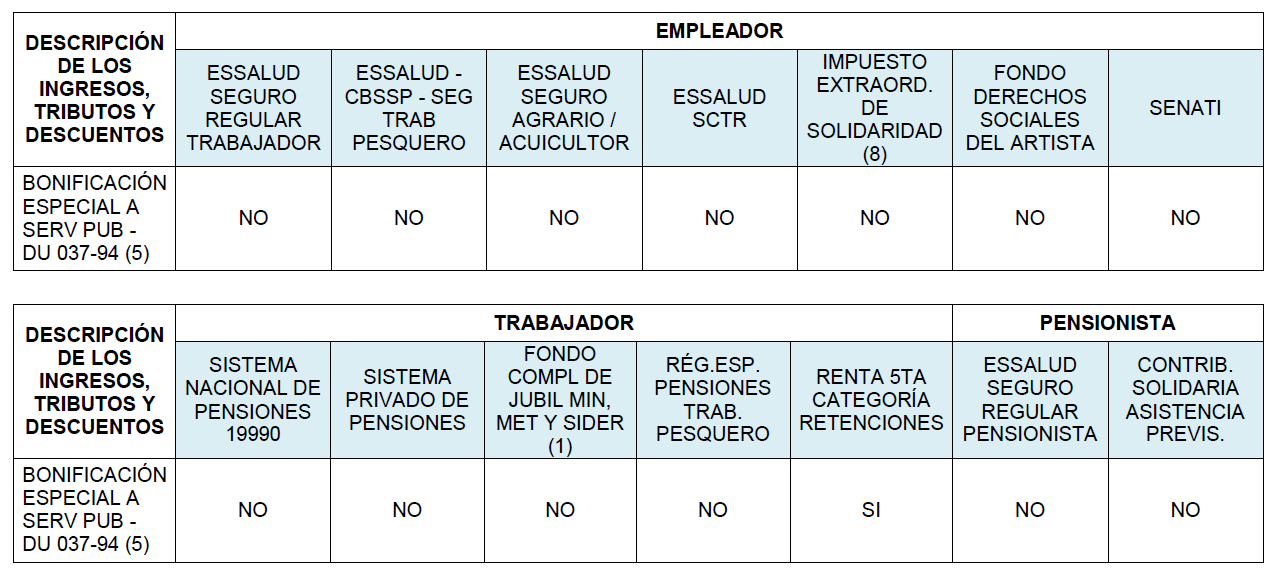

Respuesta De conformidad con lo dispuesto en la norma referida, la bonificación a la que se refiere el artículo 2° del Decreto de Urgencia N.° 037-94, no tiene carácter ni naturaleza remunerativa ni pensionable y no se encuentra afecta a cargas sociales. En tal sentido, a efectos de que las entidades públicas declaren correctamente este concepto y en tanto no se habilite el concepto debidamente ajustado, deberán proceder a habilitarlo a través de la opción “Mantenimiento de Conceptos” y lo afectarán considerando lo siguiente:

|

|

|

41. ¿Cómo declara el empleador el monto de la devolución de retenciones en exceso del Impuesto a la Renta de 5ta categoría que han realizado a los trabajadores cuando termina su contrato de trabajo o cesa el vínculo laboral? |

|

|

Respuesta Deberá declarar el monto retenido en exceso en la casilla 0928 del PDT – PLAME.

|

|

|

42. ¿Cómo declara el empleador el monto de las devoluciones por retenciones en exceso de 5ta categoría de ejercicios anteriores efectuadas a los trabajadores con quiénes se mantiene vínculo laboral? |

|

|

Respuesta El monto se consigna en el campo “saldo a favor” de la casilla 605 del PDT PLAME, siempre que hubiesen sido efectuadas antes de la publicación de la Ley 30734 (Devolución automática de los impuestos pagados o retenidos en exceso).

|

|

|