VAT ON DIGITAL SERVICES AND IMPORT OF INTANGIBLE ASSETS

By means of Legislative Decree 1623 published on August 4, 2024, a new VAT declaration and payment mechanism was established regarding the use, within the country, of digital services and import of intangible assets through Internet by Individuals not conducting business activities.

Digital services are necessarily provided through Internet (or another related virtual network) and they could be: streaming of audiovisual content, information storage, remote conference services, or the service provided by applications (apps) that connect users with service providers as it is the case of lessors and lessees to agree on the leasing of an immovable property, taxi apps, not free social networks charging for additional services, among others;

On the other hand, the import of intangible assets through Internet is related to acquired intangible assets that will be downloaded definitely, by the purchaser, through Internet (or other similar network), for example, downloading a program or antivirus.

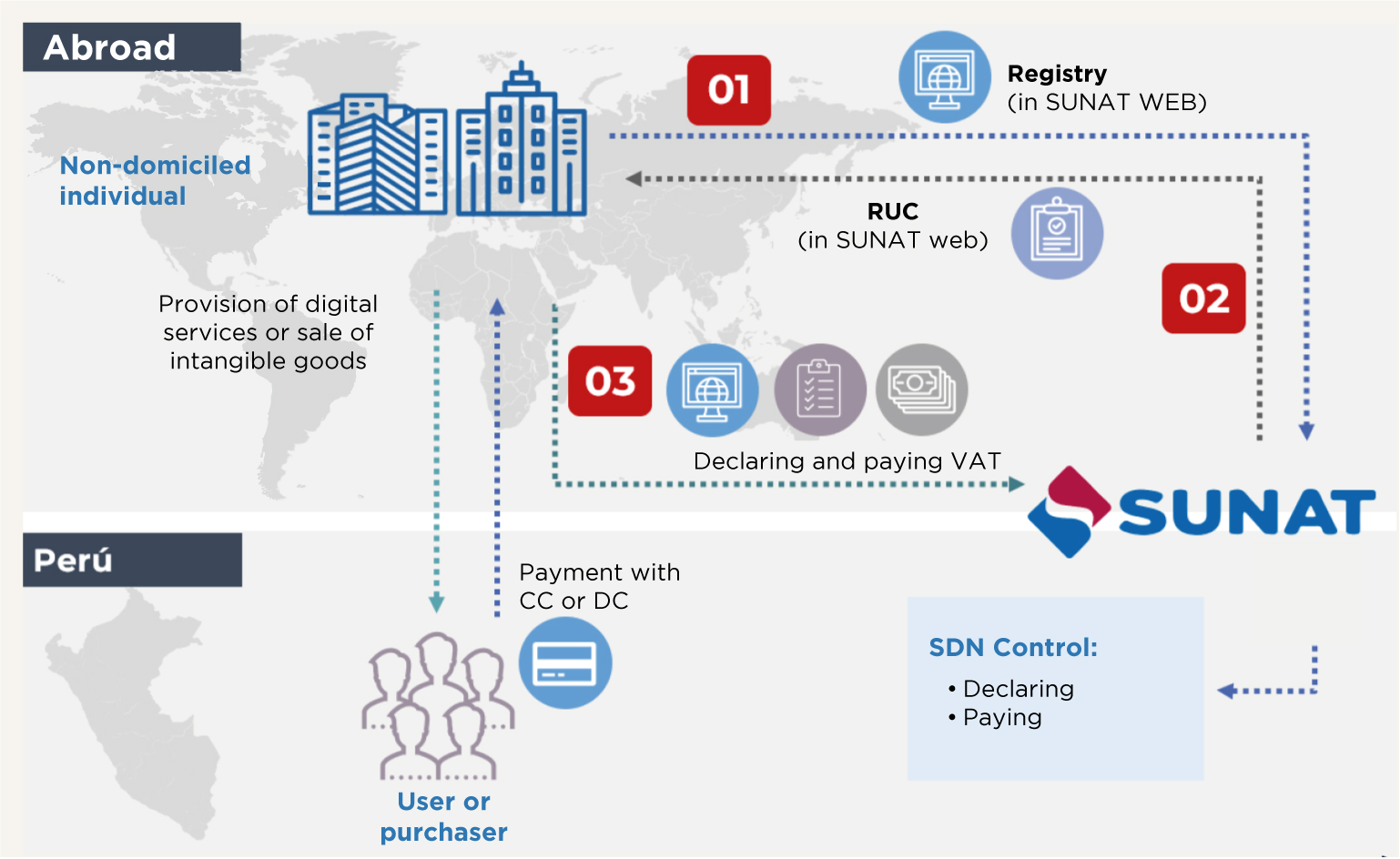

Even though these transactions were already taxed with the VAT, there was no effective declaration and payment mechanism; therefore, to solve this issue, by means of Legislative Decree 1623, the VAT declaration and payment system was adapted with the intention that non-domiciled individuals who are suppliers of these digital services and intangible assets (SND), become VAT withholding or collection agents that shall register in the Single Taxpayers’ Registry (RUC), declare and directly pay SUNAT

AT through virtual means, without the need of physical presence, as it is shown below:

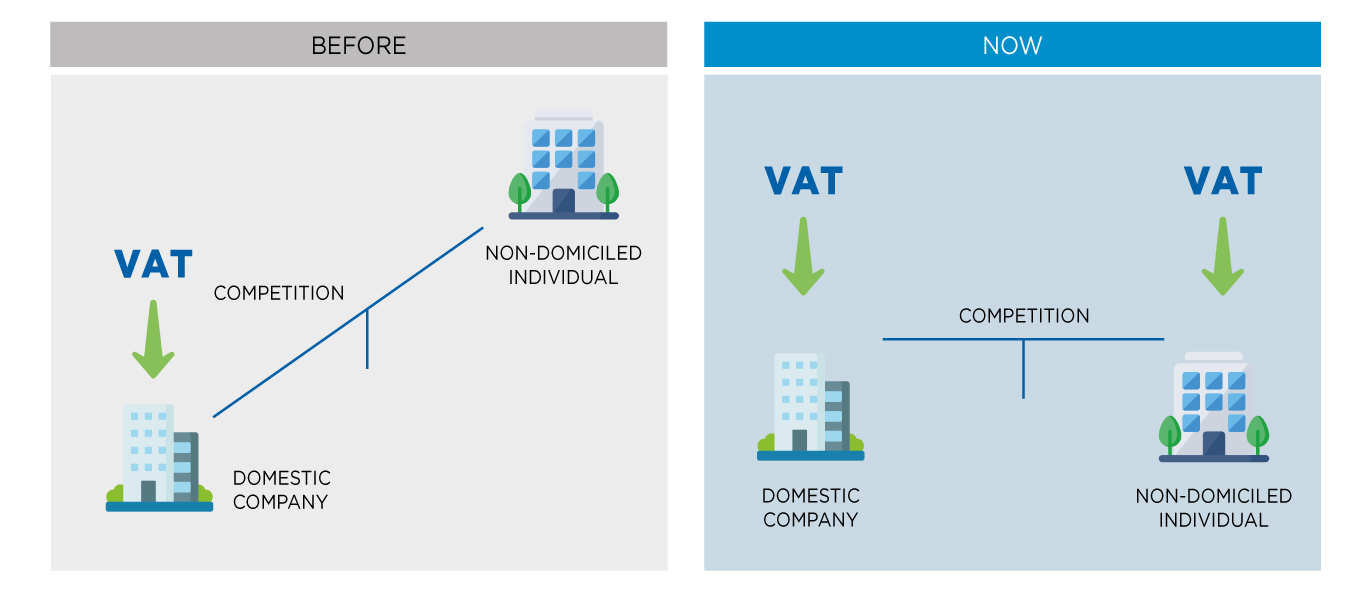

In this manner, we aim at balancing the conditions under which domestic digital services suppliers compete against foreign suppliers, to whom tax was not levied, since companies domiciled in Peru not only pay taxes, but also invest in services and acquisitions that create jobs and benefit the country’s economy.

This rule is specially significant because it is part of the standards and good international practices that Peru is implementing as part of the accession process initiated to become a member of the Organization for Economic Cooperation and Development (OECD) with the corresponding benefits for the development of the country on a long term basis.

On the basis of the abovementioned, the following is detailed:

Who is subject to taxation?

Those who import taxable assets or, in the case of individuals that do not conduct any business activity, every time they use, within the country, digital services provided by non-domiciled individuals.

Digital services subject to VAT

Digital services are defined as services that are available to the user through Internet or any adaptation of protocols, platforms or technology used by Internet, or any other network through which related services are provided by means of on-line access that is characterized for being essentially automated and will not be feasible due to the lack of information technology.

The following, among others, are considered digital services:

- On-line access and/or transmission of images, series, films, documentaries, short films, videos, music and any other digital content through streaming technology or any other type of technology.

- Information storage.

- Access to social network and/or provision of content or additional functions.

- Service provided by on-line magazines or newspapers

- Remote conference services

- Intermediation services on the supply and demand of goods and services.

In the specific case of digital services provided to an individual not conducting any business activity, it has been considered that such services are consumed or used in the national territory if the user of the service has a usual place of residence in the country.

It is worth mentioning that these transactions will be taxed with the VAT as long as there is a payment made by the user; that is, if they are provided “free of charge”, the VAT will not be paid.

Intangile assets imported through Internet subject to VAT

Intangible assets imported through Internet are defined as acquired intangible assets that will be downloaded permanently by the purchaser through Internet or any other adaptation or application of protocols, platforms or technology used by Internet or any other network through which intangible assets are acquired and downloaded on a permanent basis.

Also, it is mandatory that these intangible assets are aimed at the use and consumption within the country, which will be met if such purchaser has a usual residence in the country.

It is noted that these transactions will be taxed with the VAT as long as there is a payment made by the user; that is, if they are provided “free of charge”, the VAT will not be paid.

Usual Residence

In both cases, when the user of digital services or the purchaser of intangible assets imported through Internet is an individual not conducting a business activity, it is considered that their usual residence is in Peru, in any of the following assumptions:

- Peru is responsible for the internet protocol management or any other means of geographical location allocated to the electronic device through which digital services are provided or intangible asset is downloaded.

- Peru is responsible for the country code of the subscriber identity module card, physical or electronic, or any other technology replaced by the mobile terminal equipment through which digital services are provided and the intangible asset is downloaded.

- The payment of digital services or for the import of intangible assets should be made using credit or debit cards, or any support for the use of e-money or any other product provided by Peruvian financial system entities.

- The address registered by the individual as user details or address for the issuance of payment receipts to the supplier of digital services or the person from whom the intangible asset was acquired, shall be located in Peru.

- Other assumptions that might be established by the regulation.

Tax declaration and payment types or mechanisms

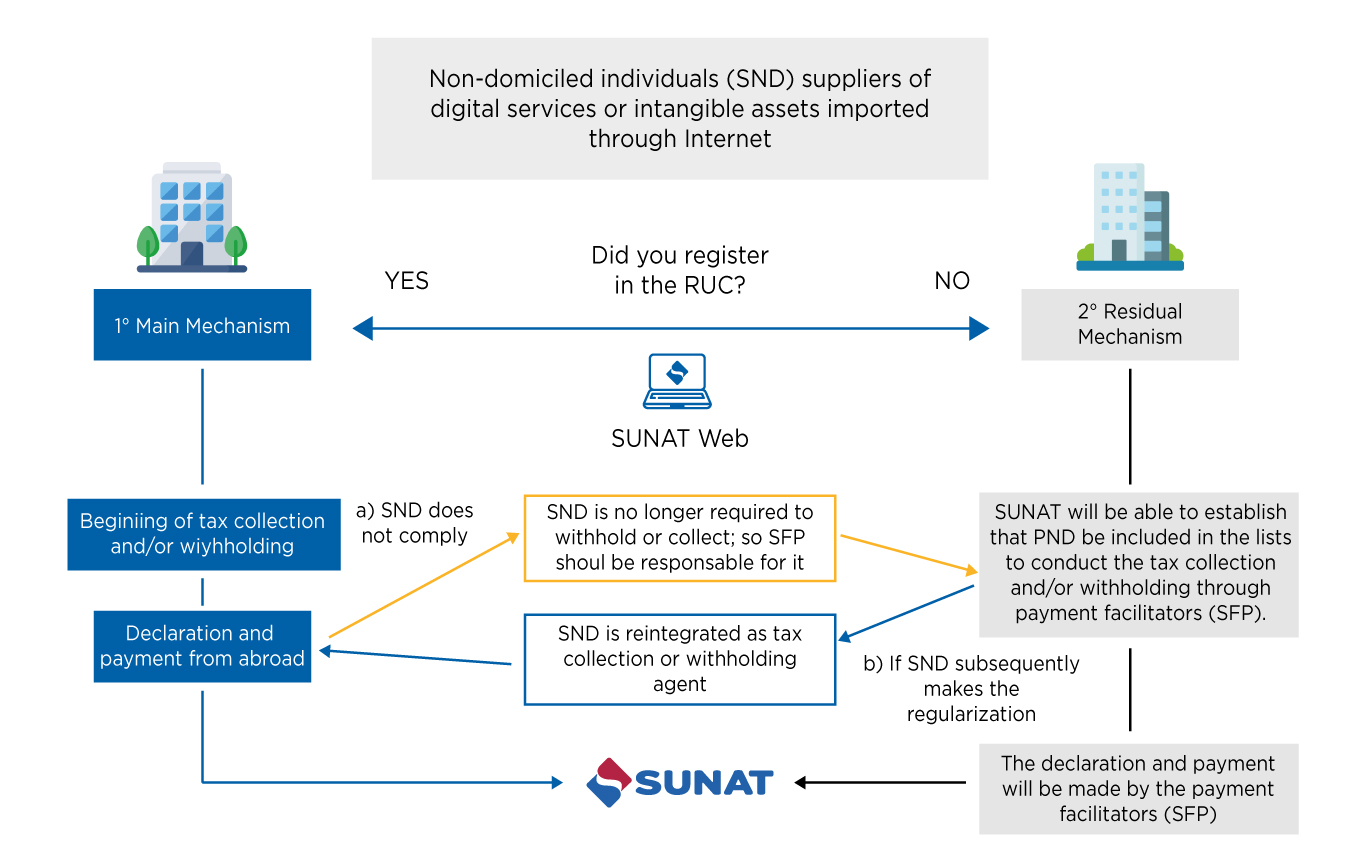

Non-domiciled suppliers of Digital Services or intangible assets imported through Internet (SND) are required to declare and pay the VAT arising from digital services and import intangible assets through Internet.

* Residual: when non-domiciled individuals do not comply with specific obligations, the persons responsible for declaring and making the payment of the VAT will be the payment facilitators (SFP) which will be implemented when the regulation is published.

Direct tax collection through non-domiciled individuals (SND)

1.1 Obligations of non-domiciled individuals (SND):

The non-domiciled individual providing the digital service or from whom the good is acquired:

- Acts as tax withholding or collection agent.

- Shall be recorded in the Single Taxpayers’ ID Registry (RUC), in conformity with the regulations of such registry.

- It is not required to have an established Address in the country.

- The designated representative does not require an address in the country, for RUC registration purposes.

- RUC registration does not imply the incorporation of a permanent establishment in the country.

- They are not required to keep accounting books or other books and registries demanded by Peruvian law, nor are they required to issue payment receipts for such transactions.

1.2.Based on the type of transaction with or without intermediation in the supply and demand:

1.1 No intermediation in supply and demand

In the import of intangible assets through Internet and in the use of digital services that do not imply intermediation in the supply and demand of an underlying transaction, the non-domiciled individual from whom the intangible good is acquired or who provides the digital service receives the amount resulting from applying the VAT rate on the total sales value or the compensation.

1.1.2 Through intermediation in supply and demand

When the use of digital services implies the intermediation in the supply and demand of an underlying transaction, the non-domiciled individual providing the intermediation service:

- Acts as VAT collection agent responsible for paying the user or purchaser for the underlying transaction, for the use of the intermediation service in the country. Tax collection is made when charging.

- Acts as tax withholding agent responsible for paying the provider or seller for the underlying transaction, for the use in the country of the intermediation service. The withholding is made when the non-domiciled individual transfers to the checking or savings account of the provider or seller of the underlying transaction, the amount paid by the user or purchaser of such transaction.

Underlying Transaction: the underlying transaction is understood as the transaction conducted between the seller of a good or provider of a service and the party interested in acquiring that good or service; and which is the result of the non-domiciled individual rendering the service of intermediation in the supply and demand. The underlying transaction may be taxed, not taxed or exempted from VAT according to the rules on this matter.

- 2.3 Verification of the consumption or use in the country and the individual using the service or importing the intangible asset: The non-domiciled individual makes the withholding or collection when digital services or intangible assets imported through Internet are intended for the use or consumption in the country and the individual does not conduct any business activity, for which, it verifies:

- That they are registered in the platform by selecting the option corresponding to individuals and using their name, last names and identity document; or

- Using these last personal details when the platform has one single registration option that does not make the difference between individuals and companies.

- the usual residence of the user or acquirer shall be located in Peru (according to the indicated assumptions to be considered as Usual Residence).

In cases in which the registration on the platform of the non-domiciled does not include the choice of selecting the option or entering the personal data referred to in the previous paragraph, it shall be understood that the individual does not carry out a business activity.

- 2.4 Declaration and payment of withheld or collected VAT:

- Non-domiciled individuals shall file the tax return and make the payment of the withheld or collected VAT every month within the first ten (10) working days of the following month, under the form and conditions established by SUNAT.

- The declaration and payment could be made in domestic currency or in US dollars. The option is feasible in the tax return corresponding to January and is maintained during the whole year. As an exception, this option may be exercised for the declaration and payment corresponding to December 2024.

- SUNAT could set out that the above mentioned individuals file the annual informative affidavit under the form, term and conditions established by Superintendency Resolution, providing the details of the transactions subject to withholding or collection.

- The time zone considered to determine the date when the tax return is filed and the payment made will be the Peruvian official time, GMT-5.

1.5 Tax withholdings or collections applied to individuals conducting a business activity:

In cases when the non-domiciled individual withholds or collects to individuals conducting a business activity, they could use the withheld or collected tax as tax credit, provided that:

- The non-domiciled individual would have paid the tax administration, the amount of the tax withholding or collection made; and

- The substantial and formal requirements of tax credit that anticipate the regulations on this matter, shall be complied

- The document supporting the use as tax credit of the withheld or collected VAT to the individual conducting the business activity, is the document issued by the non-domiciled individual in which the value of the transaction is shown regardless of the compliance with other aspects stated in the supplementary provision.

2. Tax collection through Payment Facilitators (SFP)

1. When the SFP are required to withhold or collect the VAT instead of non-domiciled taxpayers (PND) :

The VAT is withheld or collected by payment facilitators (SFP) when the non-domiciled taxpayer incurs in any of the following assumptions:

a) Not registering in the Single Taxpayers’ Registry (RUC)

b) Not filing the tax return or making the total payment of the withheld or collected VAT within the deadline, for two consecutive months or alternating them.

c) Not filing the annual informative affidavit within the deadline.

This residual declaration and payment mechanism will be implemented through the future regulation.

Mediante el Decreto Legislativo N.º 1623 publicado el 4 de agosto de 2024, se estableció un nuevo mecanismo de recaudación del Impuesto General a las Ventas respecto a la utilización en el país de servicios digitales y a la importación de bienes intangibles a través de internet, por parte de personas naturales que no realizan actividad empresarial.

Los servicios digitales se brindan necesariamente mediante internet (u otra red virtual similar) y pueden ser: el streaming de contenido audiovisual, almacenamiento de información, servicios de conferencia remota, o el servicio que brindan los aplicativos (apps) que conectan a los usuarios con los prestadores de servicios, como el caso de arrendadores y arrendatarios para contratar el alquiler de un bien inmueble, apps de taxi, redes sociales no gratuitas que cobren por servicios adicionales, entre otros;

Por otro lado, la importación de bienes intangibles a través de internet se refiere a los bienes intangibles adquiridos para ser descargados de manera definitiva por el adquirente a través de Internet (u otra red similar), ello ocurre por ejemplo en la descarga de un programa o antivirus.

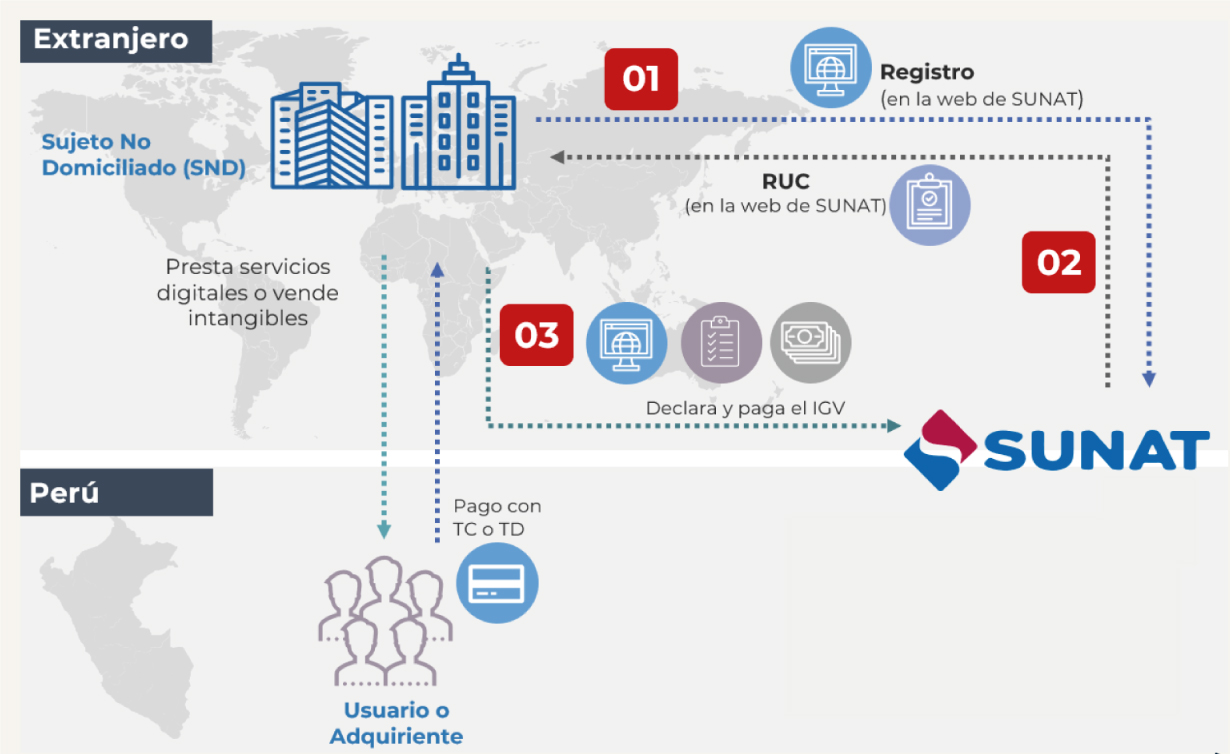

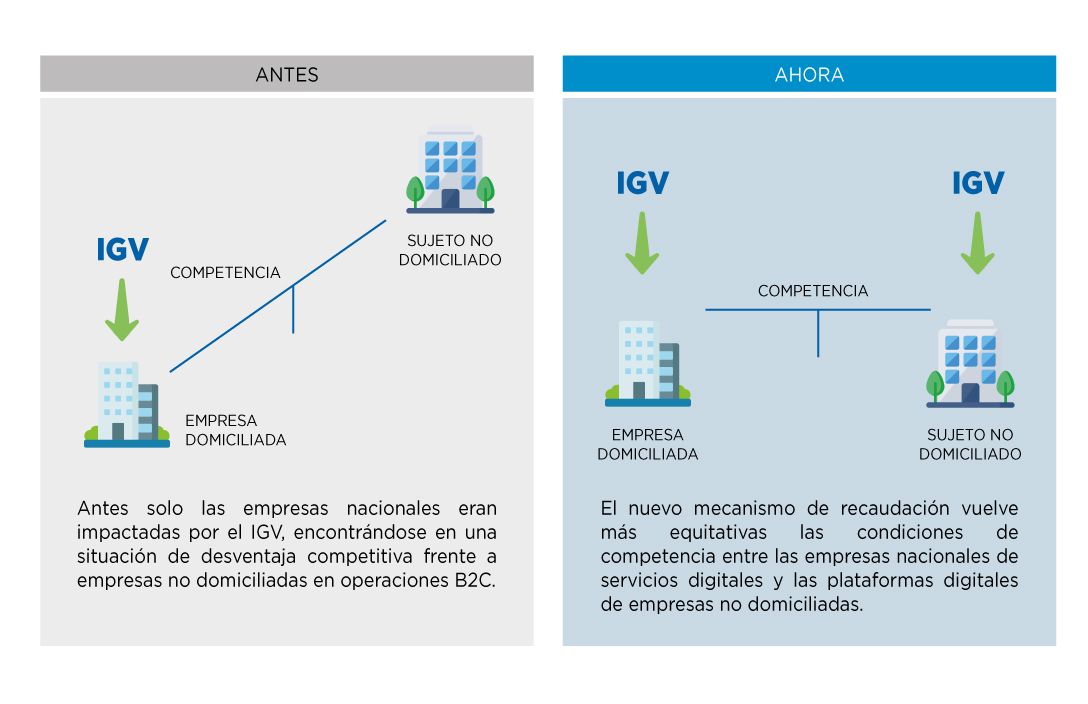

Si bien estas operaciones ya se encontraban gravadas con el IGV, no existía un mecanismo de recaudación efectivo, por lo que para solucionar esta problemática, mediante el Decreto Legislativo N.º 1623 se adaptó el sistema de recaudación del IGV para que los sujetos no domiciliados proveedores de estos servicios digitales y bienes intangibles (SND), sean agentes de retención o percepción del IGV, quienes deberán inscribirse en el RUC, declarar y pagar directamente a la SUNAT a través de procedimientos virtuales, sin necesidad de presencia física, tal como se grafica a continuación:

De esta forma se busca equiparar las condiciones en las que compiten proveedores de servicios digitales nacionales frente a los extranjeros, a los que no se les podía cobrar el IGV, ya que las empresas domiciliadas en Perú, además de venir pagando impuestos invierten en servicios y adquisiciones que generan empleo y favorecen la economía del país.

Esta norma tiene especial importancia por ser parte de los estándares y buenas prácticas internacionales que el Perú está implementando como parte del proceso de adhesión iniciado para convertirse en miembro de la Organización para la Cooperación y el Desarrollo Económicos (OCDE), con los beneficios que ello traerá para el desarrollo del país a largo plazo.

De acuerdo con lo anteriormente expuesto, se detalla lo siguiente:

¿Quiénes son sujetos del impuesto?

Son aquellos que importen bienes afectos o, en el caso de personas naturales que no realicen actividad empresarial, cuando utilicen en el país servicios digitales prestados por sujetos no domiciliados.

Servicios digitales gravados con IGV

Se define como servicios digitales, a los servicios que se ponen a disposición del usuario a través de Internet o de cualquier adaptación o aplicación de los protocolos, plataformas o de la tecnología utilizada por Internet o cualquier otra red a través de la que se presten servicios equivalentes mediante accesos en línea y que se caracteriza por ser esencialmente automático y no ser viable en ausencia de la tecnología de la información.

Se consideran servicios digitales a los siguientes, entre otros:

- El acceso y/o transmisión en línea de imágenes, series, películas, documentales, cortometrajes, videos, música y cualquier otro contenido digital, a través de la tecnología streaming u otra tecnología.

- El almacenamiento de información.

- El acceso a redes sociales y/o la provisión de contenido o funciones adicionales en estas.

- El servicio brindado por revistas o periódicos en línea.

- Los servicios de conferencia remota.

- La intermediación en la oferta y la demanda de bienes o servicios.

En el caso particular de los servicios digitales prestados a una persona natural que no realice actividad empresarial, se considera que dichos servicios se consumen o emplean en el territorio nacional si el usuario del servicio tiene su residencia habitual en el país.

Cabe recordar que estas operaciones estarán gravadas con el IGV en la medida que haya un pago por parte del usuario, es decir que si se brindan gratuitamente no pagarán IGV.

Bienes intangibles importados a través de internet gravados con IGV

Se define como bienes intangibles importados a través de internet a los bienes intangibles adquiridos para ser descargados de manera definitiva por el adquirente a través de Internet o de cualquier adaptación o aplicación de los protocolos, plataformas o de la tecnología utilizada por Internet o cualquier otra red a través de la que se adquieran y descarguen de manera definitiva bienes intangibles.

Además, es requisito que estos bienes intangibles estén destinados a su empleo o consumo en el país, lo cual se cumplirá si dicho adquirente tiene su residencia habitual en el país.

Cabe recordar que estas operaciones estarán gravadas con el IGV en la medida que haya un pago por parte del usuario, es decir que si se brindan gratuitamente no pagarán IGV.

Residencia Habitual

En ambos casos, cuando el usuario de servicios digitales o el adquiriente bienes intangibles importados a través de internet sea una persona natural que no realice actividad empresarial, se considera que su residencia habitual se encuentra en Perú, en alguno de los siguientes supuestos:

- Corresponda al Perú la dirección de protocolo de internet (IP) u otro medio de geolocalización asignado al dispositivo electrónico a través del cual se brindan los servicios digitales o se descarga el bien intangible.

- Corresponda al Perú el código país de la tarjeta del módulo de identidad del suscriptor (SIM), física o electrónica, u otra tecnología que la reemplace del equipo terminal móvil a través del cual se brindan los servicios digitales se descarga el bien intangible.

- El pago de los servicios digitales o por la importación de los bienes intangibles se realice empleando tarjetas de crédito o de débito o cualquier soporte para el uso de dinero electrónico o cualquier otro producto provisto por entidades del sistema financiero peruano.

- Se encuentre ubicado en el Perú el domicilio que la persona natural registre como datos de usuario o dirección para la emisión de comprobantes de pago, ante el proveedor de servicios digitales o ante el sujeto de quien adquiere el bien intangible.

- Otros supuestos que pueda establecer el reglamento.

Formas o mecanismos de recaudación

Los sujetos no domiciliados proveedores de Servicios Digitales o de bienes intangibles importados mediante internet (SND) estarán obligados a declarar y pagar el IGV proveniente de los servicios digitales e importación de bienes intangibles a través de internet.

* Residual: cuando los sujetos no domiciliados incumplan determinadas obligaciones, los encargados de efectuar la declaración y el pago del IGV serán los sujetos facilitadores de pago (SFP), el cual será implementado cuando sea publicada la norma que lo reglamente.

- Recaudación directamente a través de los sujetos no domiciliados (SND)

1.1. Obligaciones de los sujetos no domiciliados (SND)

El sujeto no domiciliado que presta el servicio digital o a quien se le adquiere el bien:

- Actúa como agente de retención o percepción del Impuesto.

- Debe inscribirse en el RUC, conforme a las normas que regulan dicho registro.

- No está obligado a fijar domicilio en el país.

- El representante que designen para efecto de su inscripción en el RUC no requiere contar con domicilio en el país.

- Su inscripción en el RUC no implica para aquellos la constitución de un establecimiento permanente en el país.

- No está obligado a llevar libros de contabilidad u otros libros y registros exigidos por la normativa peruana, así como tampoco tiene la obligación de emitir comprobantes de pago por dichas operaciones.

1.2. Según tipo de operación con o sin intermediación en la oferta y la demanda:

1.2.1. Sin intermediación en la oferta y la demanda

En la importación de bienes intangibles a través de Internet y en la utilización de servicios digitales que no impliquen la intermediación en la oferta y la demanda de una operación subyacente, el sujeto no domiciliado de quien se adquiere el bien intangible o que presta el servicio digital percibe el importe que resulte de aplicar la tasa del IGV sobre el total del valor de venta o la retribución.

1.2.2. Con intermediación en la oferta y la demanda

Cuando la utilización de servicios digitales implique la intermediación en la oferta y la demanda de una operación subyacente, el sujeto no domiciliado que presta el servicio de intermediación:

- Actúa como agente de percepción del IGV que le corresponde pagar al usuario o adquirente en la operación subyacente, por la utilización en el país del servicio de intermediación. La percepción se efectúa en el momento del cobro.

- Actúa como agente de retención del IGV que le corresponde pagar al prestador o vendedor en la operación subyacente, por la utilización en el país del servicio de intermediación. La retención se efectúa en el momento en que el sujeto no domiciliado transfiere a la cuenta corriente o cuenta de ahorros del prestador o vendedor de la operación subyacente, el monto pagado por el usuario o adquirente de dicha operación.

Operación Subyacente: se entiende por operación subyacente a aquella que buscan celebrar, entre sí, el vendedor de un bien o prestador de un servicio y el interesado en adquirir ese bien o servicio; y cuya realización facilita el sujeto no domiciliado que presta el servicio de intermediación en la oferta y la demanda. La operación subyacente puede encontrarse gravada, no gravada o exonerada del IGV conforme a las normas de la materia.

1.2.3. Verificación del consumo o empleo en el país y de la persona natural que utiliza el servicio o importa el bien intangible:

El sujeto no domiciliado efectúa la retención o percepción, cuando los servicios digitales o los bienes intangibles importados a través de Internet se destinen a su empleo o consumo en el país y la persona natural no realice actividad empresarial, para lo cual verifica:

- que se haya registrado en su plataforma eligiendo la opción que corresponda a personas naturales y usando su nombre, apellidos y número de documento de identidad o

- usando esos últimos datos cuando la plataforma cuente con una sola opción de registro que no distinga entre personas naturales y empresas.

1.2.4. Declaración y pago del IGV retenido o percibido:

- Los sujetos no domiciliados deben presentar la declaración y efectuar el pago del IGV retenido o percibido en cada mes dentro de los primeros diez (10) días hábiles del mes siguiente, en la forma y condiciones que establezca la SUNAT.

- La declaración y el pago podrá realizarse en moneda nacional o en dólares de los Estados Unidos de América. La opción se ejerce en la declaración que corresponda al mes de enero y se mantiene durante todo el año. Excepcionalmente, esta opción podrá ejercerse para la declaración y el pago que corresponde a diciembre de 2024.

- La SUNAT podrá disponer que los referidos sujetos presenten una declaración informativa anual, en la forma, plazo y condiciones que establezca mediante resolución de superintendencia, consignando el detalle de las operaciones sujetas a retención o percepción.

- El uso horario que se considera para determinar la fecha en la que se efectúa la presentación de la declaración y el pago será la hora oficial peruana, GMT-5.

1.2.5. Retenciones o percepciones efectuadas a personas naturales que realicen actividad empresarial:

En los casos en que el sujeto no domiciliado efectúe la retención o percepción a una persona natural que realice actividad empresarial, esta podrá utilizar el IGV retenido o percibido como crédito fiscal, siempre que:

- El sujeto no domiciliado hubiera abonado al fisco el importe de la retención o percepción efectuada; y,

- Se cumpla con los requisitos sustanciales y formales del crédito fiscal que prevén las normas sobre la materia.

- El documento que respalda el uso como crédito fiscal del IGV retenido o percibido a la persona natural que realiza actividad empresarial, es el documento emitido por el sujeto no domiciliado en el cual conste el valor de la operación, sin perjuicio del cumplimiento de los demás aspectos señalados en la referida disposición complementaria.

Asimismo, los sujetos no domiciliados, designados como agentes de retención o percepción, que vienen realizando las operaciones de acuerdo a lo indicado o que inicien dichas operaciones hasta el 30 de noviembre de 2024, empiezan a efectuar la retención o percepción del Impuesto General a las Ventas a partir del 1 de diciembre de 2024.

2. Recaudación a través de los Sujetos Facilitadores de Pago (SFP)

Cuando serán los SFP los obligados a retener o percibir el IGV en vez de los sujetos no domiciliados (SND) :

El IGV es retenido o percibido por los sujetos facilitadores del pago (SFP) cuando el sujeto no domiciliado (SND) incurra en alguno de los siguientes supuestos, SFP:

a) No inscribirse en el Registro Único de Contribuyentes (RUC)

b) No presentar la declaración o efectuar el pago de la totalidad del IGV retenido o percibido dentro de los plazos, por dos (2) meses consecutivos o alternados.

c) No presentar la declaración informativa anual dentro de los plazos.

Este mecanismo de recaudación residual se implementará con la norma que lo reglamente a futuro.