![]()

Frequently Asked Questions

1. Has a new tax been created to be levied on digital platforms?

No, a new tax has not been created to tax digital platforms. Digital services and import of intangible assets were already taxed with VAT. A more efficient VAT collection system is being implemented in those cases in which the suppliers of these services and intangible assets are not physically in Peru (non-residents).

2. What digital services are included in this new tax collection mechanism?

The following digital services are taxed with the VAT:

- On-line access and/or transmission of images, series, films, documentaries, short films, videos, music and any other digital content through streaming technology or any other type of technology.

- Data storage.

- Access to social network and/or provision of content or their additional functions.

- Service provided by on-line magazines or newspapers

- Remote conference services

- Intermediation services on the supply and demand of goods and services.

- Other digital services: not included within the list provided that they meet the following:

i) they are available to the user through Internet (or any other network) through on-line access.

ii) It is characterized by being essentially automatic and

iii) not being feasible if there is lack of information technology

In any case, it is a requirement that the digital service user or acquirer of the intangible assets must:

- Be an individual not conducting any business activity

- Has their usual residence in Peru

Only operations implying a payment by the user or acquirer will be taxed with the VAT, that means that if they are free operations, they will not be taxed with the VAT.

3. In what cases it is considered that the user of digital services or acquirer of intangible assets has a usual residence in Peru?

In any of the following cases:

-

-

- The internet protocol (IP) address or other means of geographical location corresponds to Peru, as well as the country code of the subscriber identity module (SIM)

- The payment is made using credit or debit cards or other product provided by the Peruvian financial system entities.

- The domicile recorded as user information or address for the issuance of payment vouchers shall be located in Peru.

-

4. Who will be in charge of paying the VAT before SUNAT with this new tax collection mechanism?

The non-resident rendering the digital service or from whom the digital service is acquired. In these cases, they act as VAT withholding or collection agents for this type of operations conducted with individuals without business activity and with usual residence in Peru who are the VAT taxpayers.

5. In what cases we deal with an intermediation service in the supply and demand?

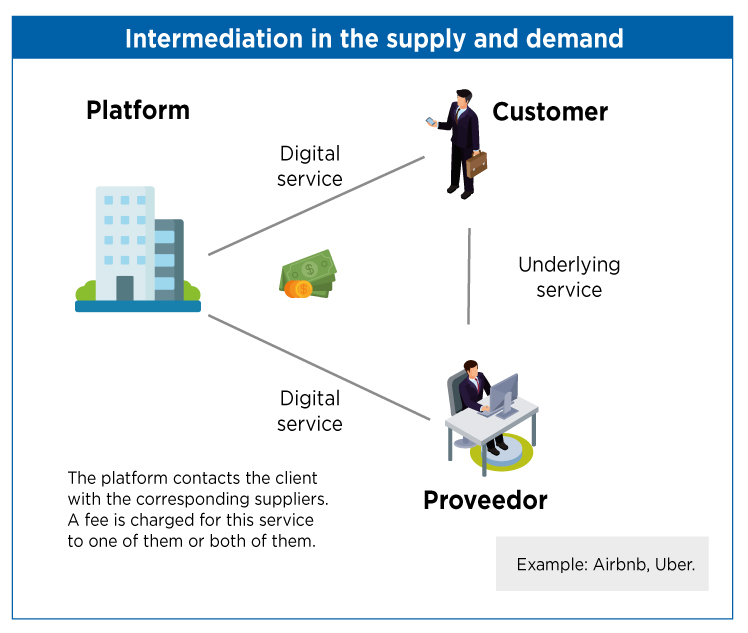

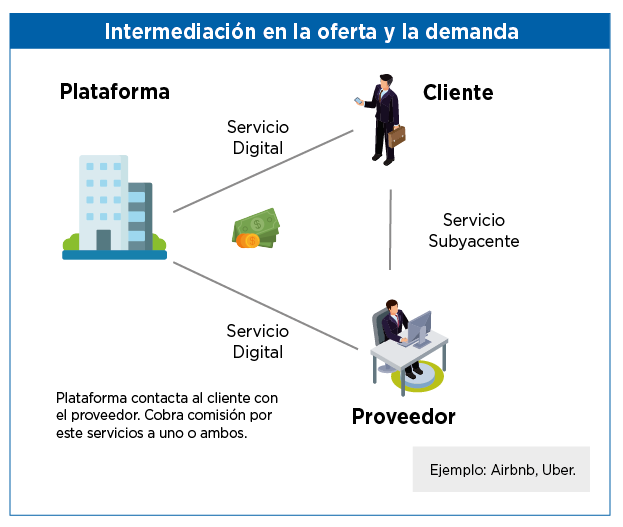

We deal with an intermediation service in the supply and demand when the business model of the digital service supplier facilitates the interaction (intermediation) between suppliers and clients of goods or services (underlying transaction). As a result, the supplier of this digital intermediation service will charge a fee as detailed in the following chart:

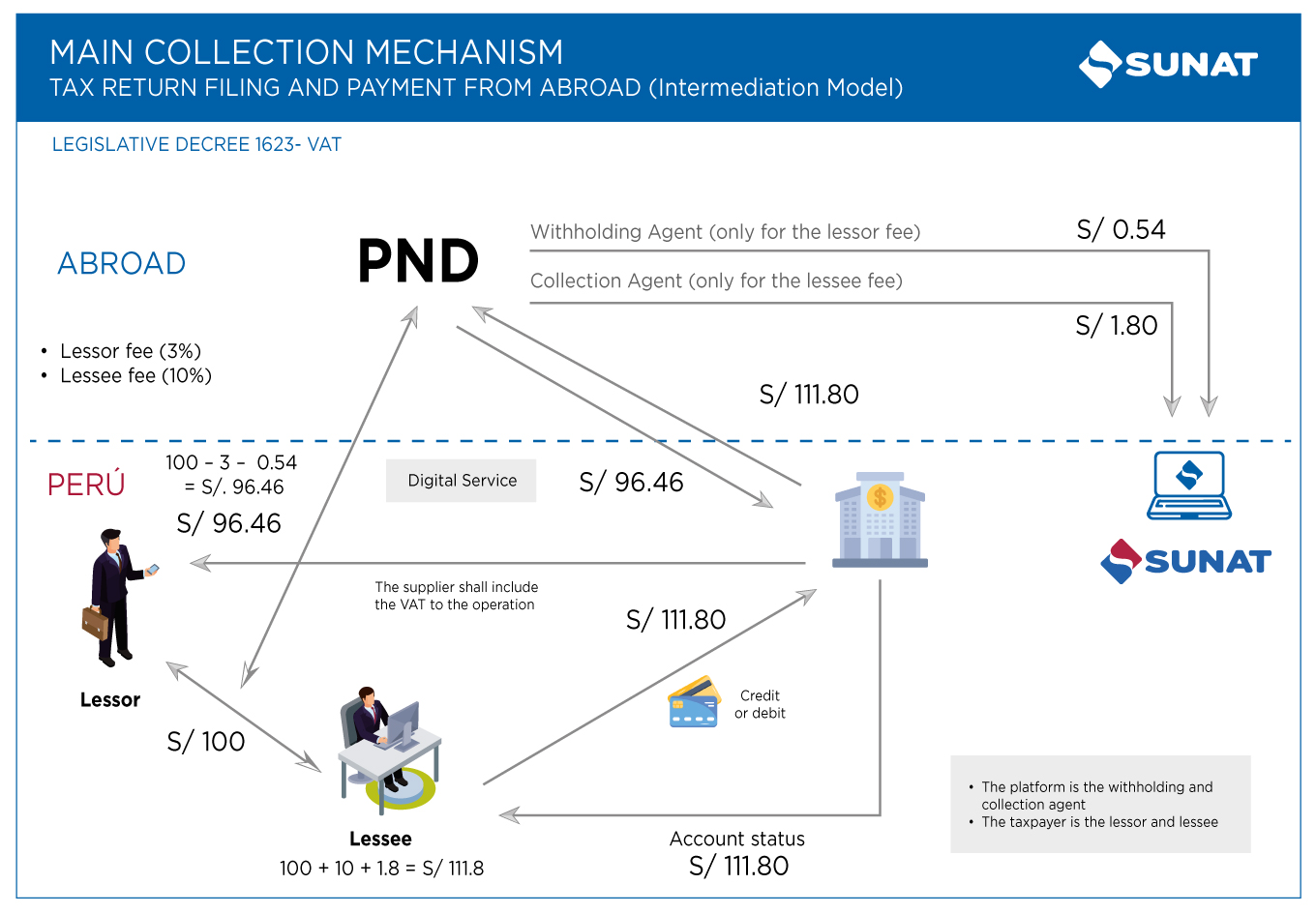

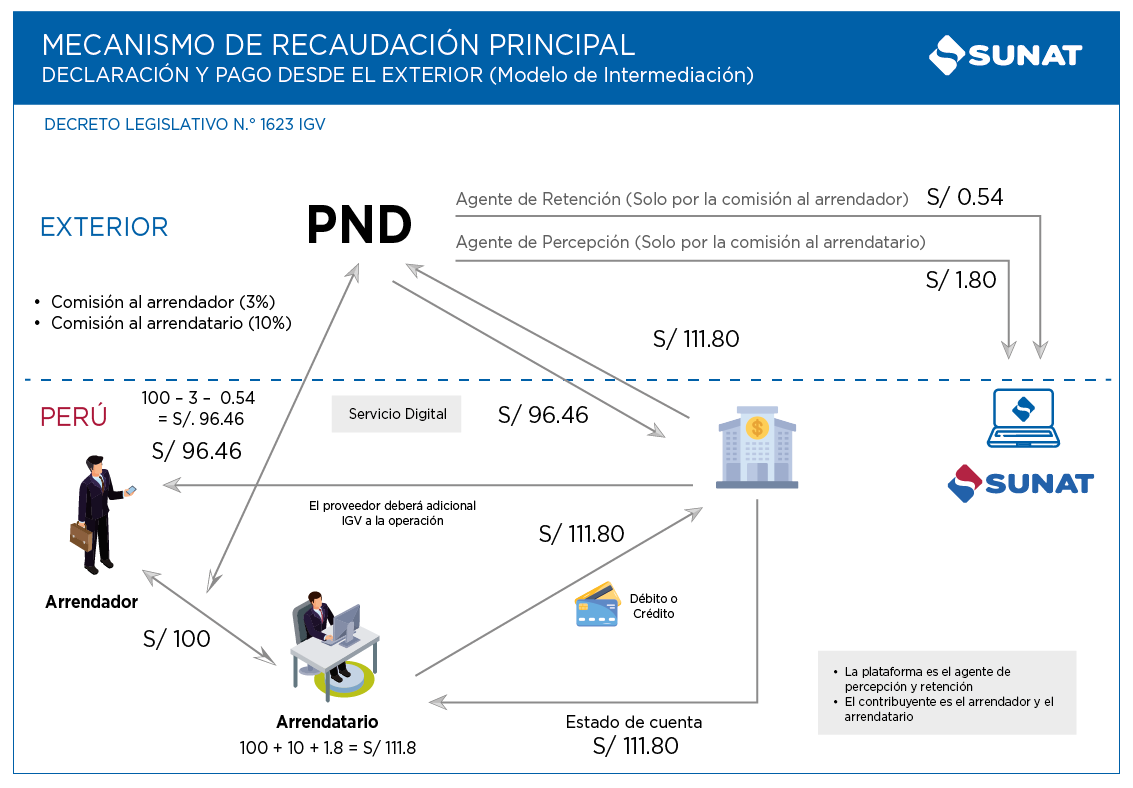

In this case, the VAT would be applied on the fees collected by such intermediation service, as it can be seen in the following example:

RUC registration requirement

6. Are non-resident suppliers of digital services and intangible assets required to get registered?

Yes, non-resident suppliers of digital services and intangible assets are required to get registered as set forth in subclause 1 of article 49-A of the VAT Law included by means of Legislative Decree 1623 by providing that “the above-mentioned non-residents shall register in the Single Registry of Taxpayers”.

7. What will happen to non-residents that do not register in SUNAT?

If non-residents required to register in SUNAT do not meet this requirement, they will be subject to infringements and sanctions established in the Peruvian legislation, regardless of the corresponding collection and/or withholding.

8. In the RUC registration process what services would be included in the options “other rendered digital services” or “Other intermediation digital service”?

These options are used when the digital service rendered by non-resident suppliers is not expressly described in the registration platform list as long as they comply with the idea that such services made available to the user through Internet be mainly automatic and they are not viable due to the lack of information technology.

9. What documents (pdf format) should I enclose in my online RUC registration procedure?

- Copy of the articles or incorporation. If the document is in a language other than Spanish, please enclose a non-sworn translation. (Pdf Format).

- Copy of the ID document of the Legal Representative and Contact Person (pdf format) in the event they are Individuals.

- Copy of the document of appointment as Legal Representative (Pdf Format).

10. What is the website requested for RUC registration?

It is the website or URL of the non-resident through which they conduct their business activities. It is to be noted that it is not the website or personal user account of the legal representative or contact person.

11. If a non-resident is not registered in the Single Taxpayer Registry (RUC), will they also be required to withhold and/or collect the VAT as of December 1, 2024?

It is mandatory that non-residents registered in the RUC, withhold and/or collect the VAT and also file and pay the VAT before SUNAT. They are independent obligations. The status of VAT withholding or collection agents of non-residents is not subject to the willingness to register in the RUC. Therefore, even though they are not registered in the RUC, non-residents shall withhold and/or collect the VAT.

VAT withholding and/or collection requirement

12. From what moment VAT collections and withholdings shall be made?

As of December 1, 2024 it is necessary to make the VAT collections and withholdings of digital services and intangible assets, which shall be filed and paid before SUNAT the following month.

Filing and Payment requirement of the withheld and/or collected VAT

13. How will non-resident suppliers of digital services and intangible assets file and pay the VAT?

First, these non-resident suppliers shall register in the RUC before SUNAT through a simplified form: https://www.sunat.gob.pe/ol-ti-itpreinscripnodomic/registro

Instructions Guide for RUC Registration:

https://cdn.www.gob.pe/uploads/document/file/6938233/5941132-ruc-registration-of-non-residents.pdf?v=1726259303

Subsequently, they will file and pay the VAT withheld and collected to individuals residing in Peru under the form and conditions established by SUNAT.

14. How do we file and pay the withheld or collected VAT before SUNAT?

Non-residents shall file and pay the withheld or collected VAT every month within the first ten (10) working days of the following month.

The time zone considered to set the date when the VAT filing and payment shall be made will be the Official Peruvian Time, GMT-5.

15.Is it possible to file and pay the VAT in a currency other than the Peruvian Nuevo Sol?

The filing and payment could be made only in local currency or US dollars. The option is exercised in the filing made in January and is maintained throughout the year.

Exceptionally, this option could be exercised for the filing and payment corresponding to December 2024.

16. When is it possible to make the first VAT return filing??

The deadline to file the first VAT return and make the corresponding payment of the VAT withheld or collected as of December 1, 2024 will expire in January 2025

17. Are non-residents required to withhold or collect the VAT or any other tax for the underlying service regarding intermediation services?

Currently, the regulation does not consider this possibility. Non-residents, in the case of intermediation services, will only withhold the VAT related to the fee charged for the use of the virtual platform on intermediation services.

18. What type of exchange rate is used in cases in which the non-resident conducts foreign currency transactions and opts for making the filing in nuevos soles?

For the filing and payment in local currency, the conversion is made using the weighted average selling exchange rate published by the Superintendency of Banking, Insurance and Private Pension Fund Administrators (SBS) in its website or the Official Gazette El Peruano corresponding to the date when the payment is made, whichever occurs first.

19. If a nonresident supplier provides a digital service or transfers an intangible asset from a nonresident Marketplace to an Individual residing in Peru without business activity, Who is required to collect/withhold the VAT and therefore, register as collection/withholding agent, file a tax return and pay the VAT?

- In this case, the obligation falls on the supplier of the digital service or transferor of the intangible asset who will be required to register in the Single Taxpayers’ Registry (RUC) as collection agent, as well as filing a tax return and paying the VAT of such transactions within the established timeframes.

- Notwithstanding the foregoing, to the extent the “Marketplace” provides an intermediation service between a supplier (resident or nonresident) and a Peruvian resident and charges the latter a fee (or rate), it will also be required to register in the RUC and collect the VAT in respect of the fee (or rate) received from such intermediation service. Likewise, the Marketplace will also be required to collect the VAT in respect of digital services or intangible assets when it directly provides such services or transfers such intangible assets.

20. When does this collection mechanism, carried out by payment facilitators, enter into force in the event that VAT collection and/or withholding agents do not comply with their obligations?

The collection mechanism carried out by payment facilitators is not still in force; thus, its regulation is still pending.

In that sense, as of December 1, 2024, the nonresident suppliers of digital services and sale of intangible assets are the solely responsible as VAT collection and/or withholding agents for the following:

1. To register in the Single Taxpayer’s Registry (RUC)

2. To collect and/or withhold the VAT

3. To file a VAT return and pay the VAT before SUNAT

Non-compliance with these obligations would represent punishable offences as set forth in the Tax Code.

21. I am a nonresident supplier of digital services. A client (Individual) registered in the platform through Single Taxpayers’ Registry number (RUC) beginning with digit “1”; however, based on the information registered in the platform, it is not possible to differentiate or identify whether they are individuals or companies, should I collect and/or withdraw VAT to such client?

If a person registers or is identified in a digital platform as Individual and indicates a RUC number beginning with digit “1”, it does not mean or imply that it is a person conducting a business activity, because they can also be Individuals required to register through the RUC for other type of income (non-business income) as set forth in Superintendency Resolution 210-2004/SUNAT and amendments.

In that sense, as established in Legislative Decree 1623, when the platform does not have options to differentiate between individuals and companies (not been sufficient, for that purpose, including a RUC number beginning with digit “1” as identification,), it shall be understood that the Individual does not conduct any business activity; thus, the suppliers of digital services or sale of intangible assets shall withhold and/or collect the VAT.

Nevertheless, if the Individuals registered in the platform conduct a business activity, they would be able to use the withheld or collected VAT as tax credit as long as they meet the requirements stipulated in the law.

22. How are non-residents going to ask questions and/or request clarification?

Please, feel free to make your questions and request clarification at inscripcionruc_nd@sunat.gob.pe

23. In order to validate whether the taxpayer’s registration number (RUC) belongs to an Individual engaged in a business activity (third-category income), is it possible for a non-resident supplier of digital services or intangible assets to use the RUC queries (Consulta RUC) option that is in the official website of the Tax Administration?

The RUC queries option that is in the official website of SUNAT can help validating the registration process as user or client of a non-resident, supplier of digital services or intangible assets, using the information indicated by the taxpayer in the field “Type of Taxpayer” which indicates if it is an individual with business or without business in a specific date.

https://e-consultaruc.sunat.gob.pe/cl-ti-itmrconsruc/FrameCriterioBusquedaWeb.jsp

The field “Type of Taxpayer” is stated by taxpayers when they register or update the RUC, as established in paragraph a) subsection 17.3 of article 17 of Superintendency Resolution 210-2004/SUNAT and amendments.

24. Is the digital intermediation service for taxi supply and demand, provided by non‑resident companies to users who normally reside in Peru, and carried out through an application that connects taxi drivers authorized by the Urban Transport Authority (ATU or Autoridad de Transporte Urbano) with passengers, exempt from the Value-Added Tax (IGV or Impuesto General a las Ventas)?

No, this service is not exempt from Value-Added Tax. It is an intermediation service in the supply and demand of taxi services, provided by non‑resident companies to Peruvian users residing in Peru, through an application that enables authorized taxi service providers by the ATU and individuals interested in using the service to agree on its contracting.

![]()

1. ¿Ahora se tendrá que pagar IGV por el uso de redes sociales?

No se cobrará por el uso gratuito de redes o servicios digitales. Sin embargo, si una red social que inicialmente es gratuita ofrece servicios adicionales o premium a cambio del pago de una suscripción, en este caso dicho pago sí está gravado con IGV.

2. ¿Qué servicios digitales se encuentran comprendidos en este nuevo mecanismo de recaudación??

Se encuentran gravados con el IGV, los siguientes servicios digitales:

- El acceso y/o transmisión en línea de imágenes, series, películas, documentales, cortometrajes, videos, música y cualquier otro contenido digital, a través de la tecnología streaming u otra tecnología.

- El almacenamiento de información.

- El acceso a redes sociales y/o la provisión de contenido o funciones adicionales en estas.

- El servicio brindado por revistas o periódicos en línea.

- Los servicios de conferencia remota.

- La intermediación en la oferta y la demanda de bienes o servicios.

- Otros servicios digitales: no incluidos en la lista siempre que cumplan con que:

- Se pongan a disposición del usuario a través de Internet (o de cualquier otra red) mediante accesos en línea

- Se caracteriza por ser esencialmente automático y

- No ser viable en ausencia de la tecnología de la información.

En todos los casos es requisito que el usuario del servicio digital o adquiriente del bien intangible sea:

- Persona natural que no realice actividad empresarial

- Tenga su residencia habitual en Perú

Sólo están gravadas con el IGV cuando se traten de operaciones en las que haya un pago por parte del usuario o adquiriente, es decir que si se brindan gratuitamente no se encuentran gravados con el IGV.

3. ¿En qué casos se considera que el usuario de los servicios digitales o adquiriente de los bienes intangibles tiene Residencia Habitual en Perú?

En cualquiera de los siguientes casos:

-

-

- La dirección de protocolo de internet (IP) u otro medio de geolocalización Corresponda al Perú el código país de la tarjeta del módulo de identidad del suscriptor (SIM)

- El pago se realice empleando tarjetas de crédito o de débito u otro producto provisto por entidades del sistema financiero peruano.

- Se encuentre ubicado en el Perú el domicilio que la persona natural registre como datos de usuario o dirección para la emisión de comprobantes de pago,

-

4. ¿Quiénes pagarán el IGV ante la SUNAT con este nuevo mecanismo de recaudación?

El sujeto no domiciliado que presta el servicio digital o a quien se le adquiere el bien intangible, en tales casos éstos actúan como agentes de retención o percepción del IGV por este tipo de operaciones realizadas con personas naturales sin actividad empresarial y con residencia habitual en Perú, los cuales son los contribuyentes del IGV.

5. ¿Cuándo nos encontramos ante un servicio de intermediación en la oferta y la demanda?

Nos encontramos ante un servicio de intermediación en la oferta y la demanda cuando el modelo de negocio del proveedor del servicio digital consiste en poner en contacto (intermedia) a oferentes y demandantes de bienes o servicios (subyacente), servicio por el cual cobra una comisión, como se puede apreciar en el gráfico siguiente:

En este caso el IGV recaería sobre las comisiones cobradas por dicho servicio de intermediación como se puede apreciar en el siguiente ejemplo:

En relación con la obligación de inscribirse en el RUC

6. ¿Los proveedores no domiciliados de servicios digitales y bienes intangibles están obligados a inscribirse al RUC?

Sí, los proveedores no domiciliados de servicios digitales y bienes intangibles están obligados a inscribirse en el RUC, tal como lo dispone el numeral 1 del artículo 49-A de la Ley del IGV, incorporada mediante el Decreto Legislativo N° 1623, al establecer que “Los referidos sujetos deben inscribirse en el Registro Único de Contribuyentes”

7. ¿Qué les pasará a los sujetos no domiciliados que no se registren en la SUNAT?

Si los sujetos no domiciliados obligados a registrarse ante la SUNAT no lo hacen, incurren en infracciones y serán pasibles de aplicárseles sanciones establecidas en la normatividad peruana, sin perjuicio de la percepción y/o retención que corresponda.

08. En el procedimiento de inscripción en el RUC ¿qué servicios estarían incluidos en las opciones "Otro servicio digital prestado" u "Otro servicio digital de intermediación"?

Estas opciones se utilizan cuando el servicio digital que prestan los proveedores no domiciliados, no se encuentran expresamente descritos en el listado de la plataforma de registro, siempre que cumplan con que tales servicios se pongan a disposición del usuario a través de internet, sea esencialmente automático y no sea viable en ausencia de la tecnología de la información.

09. ¿Qué documentos en formato PDF debo para adjuntar en mi trámite virtual de inscripción al RUC?

- Copia del documento de constitución de la empresa. Si el documento está en idioma distinto a español, adjunte también una traducción simple. (Formato PDF).

- Copia del documento de identidad del representante legal y de la Persona de Contacto (Formato PDF), en caso estos fuesen personas naturales.

- Copia del documento de designación como representante legal (Formato PDF).

10. ¿Cuál es la web que se solicita para inscribirme al RUC?

Es la dirección web o URL que corresponda al sujeto no domiciliado a través del cual realiza sus actividades económicas, cabe aclarar que no corresponde a la web o cuenta de usuario personal del representante legal o de la persona de contacto.

11. ¿Si algún sujeto no domiciliado no se inscribe en el RUC, igual tiene la obligación de retener y/o percibir el IGV desde el 1 de diciembre de 2024?

Es obligatorio que los sujetos no domiciliados se inscriban al RUC, retengan y/o perciban el IGV y además lo declaren y paguen ante la SUNAT. Son obligaciones independientes. La calidad de agentes de retención o percepción del IGV de los sujetos no domiciliados no está supeditada a la acción voluntaria de inscribirse en el RUC. En consecuencia, aunque no se inscriban al RUC, los sujetos no domiciliados deben retener y/o percibir el IGV.

En relación con la obligación de retener y/o percibir el IGV

12. ¿A partir de cuando se deben efectuar las percepciones y retenciones del IGV?

A partir del 1 de diciembre de 2024 se deben efectuar las percepciones y retenciones del IGV de los servicios digitales y bienes intangibles, las cuales se declararán y pagarán ante la SUNAT al mes siguiente.

Obligación de declarar pagar el IGV retenido y/o percibido

13. ¿Cómo se declararán y pagarán el IGV los proveedores no domiciliados de servicios digitales y bienes intangibles?

Primero, estos proveedores no domiciliados deben inscribirse en el RUC ante la SUNAT, mediante un formulario simplificado:

https://www.sunat.gob.pe/ol-ti-itpreinscripnodomic/registro

Guía de instrucciones para la inscripción al RUC:

Posteriormente declararán y pagarán el IGV retenido y percibido a las personas naturales residentes en Perú, en la forma y condiciones establecidas por la SUNAT.

14. ¿Cómo hacer la declaración y el pago ante la SUNAT del IGV retenido o percibido?

Los sujetos no domiciliados deben presentar la declaración y efectuar el pago del IGV retenido o percibido en cada mes dentro de los primeros diez (10) días hábiles del mes siguiente.

El huso horario que se considera para determinar la fecha en la que se efectúa la presentación de la declaración y el pago será la hora oficial peruana, GMT-5.

15. ¿Este IGV se podrá declarar y pagar en otra moneda distinta a la moneda peruana Nuevo Sol?

La declaración y el pago podrá realizarse sólo en moneda nacional o en dólares de los Estados Unidos de América. La opción se ejerce en la declaración que corresponda al mes de enero y se mantiene durante todo el año.

Excepcionalmente, esta opción podrá ejercerse para la declaración y el pago que corresponde a diciembre de 2024

16. ¿Cuándo se puede hacer la primera declaración?

En el mes de enero de 2025 vencerá el plazo para presentar la primera declaración y efectuar el pago del IGV retenido o percibido a partir del 1 de diciembre de 2024.

17. ¿Los sujetos no domiciliados están obligados también a retener o percibir el IGV u otro impuesto por el servicio subyacente tratándose de servicios de intermediación?

Actualmente la norma no contempla esta posibilidad. Los sujetos no domiciliados tratándose de servicios de intermediación, sólo retendrán el IGV respecto de la comisión que cobren por el uso de su plataforma virtual en las prestaciones se servicios de intermediación.

18. ¿Qué tipo de cambio se utiliza en los casos en que el sujeto no domiciliado realice operaciones en moneda extranjera y opte por declarar en nuevos soles?

Para la declaración y pago en moneda nacional, la conversión se efectúa utilizando el tipo de cambio promedio ponderado venta, publicado por la Superintendencia de Banca, Seguros y Administradoras Privadas de Fondos de Pensiones (SBS) en su página web o en el Diario Oficial El Peruano, que corresponda a la fecha en que debe presentarse la declaración y efectuar el pago o a la fecha en que se realice el pago, lo que ocurra primero.

19. Si un proveedor no domiciliado presta un servicio digital o enajena un bien intangible desde un “Marketplace” no domiciliado a una persona natural sin actividad empresarial residente en el Perú, ¿Quién tiene la obligación de percibir/retener el IGV y, por tanto, registrarse como agente de percepción/retención, así como declarar y pagar el IGV?

1) La obligación en este caso recae en el proveedor del servicio digital o enajenante del bien intangible quien deberá percibir el IGV y, por tanto, será este y no el “Marketplace” quien tiene la obligación de inscribirse en el RUC como agente de percepción, así como declarar y pagar en los plazos correspondientes el IGV de dichas transacciones.

2) Sin perjuicio de lo anterior, en tanto el “Marketplace” brinde un servicio de intermediación entre un proveedor (domiciliado o no) y un residente peruano y cobre a este último una comisión (o tarifa), este tendrá también la obligación de inscribirse en el RUC, y percibir el IGV respecto de la comisión (o tarifa) cobrada por dicho servicio de intermediación. Asimismo, el Marketplace tendrá la obligación de percibir el IGV respecto de los servicios digitales o bienes intangibles cuando este provea directamente dichos servicios o enajene tales bienes intangibles.

20. ¿Cuándo entra en vigencia el mecanismo de recaudación a cargo de los sujetos facilitadores de pago (SFP), en caso que los agentes de percepción y/o retención del IGV incumplan sus obligaciones?

El mecanismo de recaudación a cargo de los sujetos facilitadores de pago (SFP) aún no se encuentra vigente, encontrándose pendiente de reglamentación.

En ese sentido, a partir del 1 de diciembre de 2024, los proveedores de servicios digitales y venta de intangibles no domiciliados son los únicos responsables en su calidad de agentes de percepción y/o retención del IGV de:

1. Registrarse en el RUC,

2. Percibir y/o retener el IGV

3. Declarar y pagar el IGV ante la SUNAT

El incumplimiento de estas obligaciones podría configurar infracciones sancionables conforme a lo establecido en el Código Tributario.

21. Soy un proveedor no domiciliado de servicios digitales y un cliente, persona natural, se registró en la plataforma con número de RUC que inicia con el dígito “1”, pero de la información que se puede registrar en la plataforma no se puede distinguir o identificar si se trata de una persona natural o empresa, ¿debo percibir y/o retener el IGV a dicho cliente?

Si un sujeto se registra o identifica en una plataforma digital como persona natural, e incluye un número de RUC que inicia con el dígito “1”, esto no implica necesariamente que se trate de una persona que realice actividad empresarial, porque podría tratarse de personas naturales obligadas a inscribirse en el RUC por otro tipo de rentas (no empresariales), de acuerdo con lo establecido en la Resolución de Superintendencia N.° 210-2004/SUNAT y modificatorias.

En ese sentido, conforme a lo establecido en el Decreto legislativo 1623, cuando la plataforma no cuente con opciones que puedan distinguir entre personas naturales y empresas (no siendo suficiente para ello haber incluido como identificación un número de RUC que inicia con el dígito “1”), se entenderá que la persona natural no realiza actividad empresarial; por lo que, los proveedores de servicios digitales o de ventas de intangibles deberá percibir y/o retener el IGV.

Sin perjuicio de ello, si la persona natural registrada en la plataforma tuviera actividad empresarial esta podrá utilizar el IGV retenido o percibido como crédito fiscal, siempre que cumpla los requisitos definidos en la norma.

22. ¿Cómo pueden los sujetos no domiciliados formular sus consultas?

Por favor, dirigir sus consultas a: inscripcionruc_nd@sunat.gob.pe

23. ¿Es posible que un sujeto no domiciliado (SND) proveedor de servicios digitales o bienes intangibles a efectos de validar si el RUC de una persona natural tiene actividad empresarial (rentas de tercera categoría), puede hacer uso de la Consulta RUC en la web oficial de la Administración Tributaria?

La consulta RUC en la web oficial de SUNAT puede ser de utilidad en la validación del proceso de registro como usuario o cliente de un SND, proveedor de los servicios digitales o bienes intangibles, utilizando la información declarada por el contribuyente en el campo “Tipo de Contribuyente”, en el cual se indica si se trata de una persona natural con negocio o sin negocio en una fecha determinada.

https://e-consultaruc.sunat.gob.pe/cl-ti-itmrconsruc/FrameCriterioBusquedaWeb.jsp

El campo “Tipo de Contribuyente” es declarado por el propio contribuyente en el momento de su inscripción o actualización del RUC, según lo establecido en el inciso a) del numeral 17.3 del artículo 17 de la Resolución de Superintendencia N.° 210-2004/SUNAT y modificatorias.

24. ¿Está exonerado del Impuesto General a las Ventas (IGV) el servicio digital de intermediación en la oferta y demanda de taxis, prestado por empresas no domiciliadas a usuarios con residencia habitual en Perú, realizado mediante una App que conecta taxistas autorizados por la Autoridad de Transporte Urbano (ATU) con pasajeros usuarios del servicio de taxi?

No, este servicio no se encuentra exonerado del IGV. Se trata de un servicio de intermediación en la oferta y demanda del servicio de taxi, prestado por empresas no domiciliadas a usuarios peruanos residentes en Perú, a través de un aplicativo que permite a prestadores de servicio de taxi debidamente autorizados por la ATU, y los interesados en su utilización, poder acordar su contratación.