Constituye una declaración jurada informativa prevista en el numeral 15.3 del artículo 87° del TUO del Código Tributario, que contiene la información del beneficiario final.

Base Legal: Literal b) del párrafo 3.1 del artículo 3° del Decreto Legislativo N.º 1372.

Plazo para la presentación de la declaración

La presentación de la declaración por los sujetos obligados será realizada gradualmente.

En los años 2022 a 2024, de acuerdo con lo señalado en los literales a) (personas jurídicas) y b) (entes jurídicos) del artículo 2 de la Resolución de Superintendencia N.º 000041-2022/SUNAT, los sujetos obligados deben presentar a la SUNAT la información de sus beneficiarios finales, según el siguiente detalle:

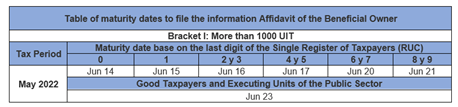

- La declaración jurada informativa de Beneficiario Final correspondiente al Tramo I (personas jurídicas que declararon ingresos netos de más de 1000 UIT respecto del ejercicio 2021), en el mes de junio, tomando como fechas de vencimiento la correspondiente al periodo tributario mayo de 2022 (*).

|

Tabla de vencimientos para la presentación de la declaración informativa de Beneficiario Final |

||||||

|

Tramo I: Más de 1000 UIT |

||||||

|

Periodo Tributario |

Fecha de vencimiento según el último digito del RUC |

|||||

|

0 |

1 |

2 y 3 |

4 y 5 |

6 y 7 |

8 y 9 |

|

|

Mayo 2022 |

15 de junio |

16 de junio |

17 de junio |

20 de junio |

21 de junio |

22 de junio |

|

Buenos contribuyentes y UESP |

||||||

|

23 de junio |

||||||

(*) Establecidas en el anexo I de la Resolución de Superintendencia N.º 000201-2021/SUNAT

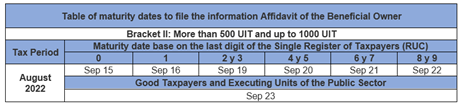

- La declaración jurada informativa de Beneficiario Final correspondiente al Tramo II (personas jurídicas que declararon ingresos netos de más de 500 UIT hasta 1000 UIT respecto del ejercicio 2021), en el mes de setiembre, tomando como fechas de vencimiento la correspondiente al periodo tributario agosto de 2022 (*).

|

Tabla de vencimientos para la presentación de la declaración informativa de Beneficiario Final |

||||||

|

Tramo II: Más de 500 UIT hasta 1000 UIT |

||||||

|

Periodo Tributario |

Fecha de vencimiento según el último digito del RUC |

|||||

|

0 |

1 |

2 y 3 |

4 y 5 |

6 y 7 |

8 y 9 |

|

|

Agosto 2022 |

15 de septiembre |

16 de septiembre |

19 de septiembre |

20 de septiembre |

21 de septiembre |

22 de septiembre |

|

Buenos contribuyentes y UESP |

||||||

|

23 de septiembre |

||||||

(*) Establecidas en el anexo I de la Resolución de Superintendencia N.º 000117-2022/SUNAT

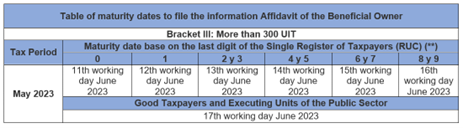

- La declaración jurada informativa de Beneficiario Final correspondiente al Tramo III (personas jurídicas que declararon ingresos netos de más de 300 UIT respecto del ejercicio 2022), en el mes de junio, tomando como fechas de vencimiento la correspondiente al periodo tributario mayo de 2023 (*).

(*) Establecidas en el anexo I de la Resolución de Superintendencia N.º 000281-2022/SUNAT.

(**) En aplicación de la Resolución de Superintendencia N.º 051-2019/SUNAT, se ha modificado el cronograma de vencimiento para presentar las declaraciones y pagos de las obligaciones tributarias mensuales para los contribuyentes cuyo domicilio fiscal se encuentre ubicado, a la fecha de publicación del decreto supremo que declare el estado de emergencia de origen natural, en la zona comprendida en la declaratoria, con excepción de los que pertenezcan al directorio de la Intendencia de Principales Contribuyentes Nacionales. Se deberá verificar el cronograma modificado para los sujetos a los que aplique la Resolución de Superintendencia N.º 051-2019/SUNAT.

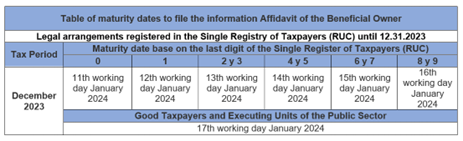

- La declaración jurada informativa de Beneficiario Final correspondiente a los Entes Jurídicos (inscritos en el RUC al 31.12.2023 y que no se encuentren con baja de inscripción a la fecha que les corresponda presentar la declaración), en el mes de enero de 2024, tomando como fechas de vencimiento la correspondiente al periodo tributario diciembre de 2023 (*).

| Tabla de vencimientos para la presentación de la declaración informativa de Beneficiario Final | ||||||

| Entes jurídicos inscritos en el RUC hasta el 31.12.2023 | ||||||

| Periodo Tributario | Fecha de vencimiento según el último digito del RUC | |||||

| 0 | 1 | 2 y 3 | 4 y 5 | 6 y 7 | 8 y 9 | |

| Diciembre 2023 | 11° día hábil de enero 2024 | 12° día hábil de enero 2024 | 13° día hábil de enero 2024 | 14° día hábil de enero 2024 | 15° día hábil de enero 2024 | 16° día hábil de enero 2024 |

| Buenos contribuyentes y UESP | ||||||

| 17° día hábil de enero de 2024 | ||||||

(*) Establecidas en el anexo I de la Resolución de Superintendencia N.º 000281-2022/SUNAT.

Sujetos obligados que presentarán posteriormente la declaración

- Los sujetos obligados no comprendidos en las resoluciones de superintendencia N.º 185-2019/SUNAT, 000041-2022/SUNAT y 000278-2022/SUNAT, deben presentar la declaración en el plazo que la SUNAT establezca mediante una próxima resolución de superintendencia.

Histórico:

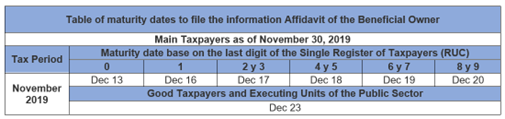

En el año 2019, de acuerdo con lo señalado en el párrafo 5.2 del numeral 5 de la Resolución de Superintendencia N.º 185-2019/SUNAT, el primer grupo de obligados a presentar la declaración jurada informativa de Beneficiario Final fueron:

- Las personas jurídicas que tengan la calidad de principales contribuyentes al 30 de noviembre de 2019, debiendo presentar la declaración que contenga la información del beneficiario final a dicha fecha.

Asimismo, se estableció que la referida declaración debía presentarse en el mes de diciembre tomando como fechas de vencimiento aquellas establecidas en el anexo I de la Resolución de Superintendencia N.º 306-2018/ SUNAT para las obligaciones tributarias de liquidación mensual correspondientes al periodo tributario noviembre de 2019. En consecuencia, se estableció el siguiente cronograma de vencimientos:

|

Tabla de vencimientos para la presentación de la declaración informativa de Beneficiario Final |

||||||

|

PRICOS al 30.11.2019 |

||||||

|

Periodo Tributario |

Fecha de vencimiento según el último digito del RUC |

|||||

|

0 |

1 |

2 y 3 |

4 y 5 |

6 y 7 |

8 y 9 |

|

|

Noviembre 2019 |

13 de diciembre |

16 de diciembre |

17 de diciembre |

18 de diciembre |

19 de diciembre |

20 de diciembre |

|

Buenos contribuyentes y UESP (1) |

||||||

|

23 de diciembre |

||||||

(1) UESP: Unidades Ejecutoras del Sector Público.

Cálculo de Ingresos Netos para determinación de Tramos

De conformidad con lo dispuesto en el artículo 3 de la Resolución de Superintendencia N° 000041-2022/SUNAT las personas jurídicas deben calcular sus ingresos netos para determinar el Tramo (I, II o III) en el cual se encuentran ubicados, con la finalidad de conocer el periodo tributario en el cual les corresponde presentar la Declaración de Beneficiario Final, a continuación, se adjunta casuística:

Forma y condiciones para la presentación de la declaración

Sólo usando el FV 3800 - Declaración de Beneficiario final sin adjuntar el archivo EXCEL:

- La declaración debe ser presentada utilizando el Formulario Virtual Nº 3800 - Declaración de Beneficiario Final.

- La presentación de la declaración se realiza a través de SUNAT Operaciones en Línea, para lo cual se debe:

- Ingresar a SUNAT Operaciones en Línea con el código de usuario y clave SOL.

- Ubicar la opción: Mis declaraciones informativas/Presento mis declaraciones informativas/Informativas/Presentación de declaraciones informativas.

- Seleccionar el Formulario Virtual Nº 3800 - Declaración de Beneficiario Final.

- Consignar la información que solicita el Formulario Virtual Nº 3800 - Declaración de Beneficiario Final.

- Para presentar la declaración se debe seguir las especificaciones del Instructivo “Registro de información en el Formulario Virtual N.º 3800 - Declaración del Beneficiario Final”.

- La información se ingresa directamente en el Formulario Virtual Nº 3800 - Declaración de Beneficiario Final siempre y cuando se declare solo a un (1) beneficiario final que resida en el Perú, y que tenga directamente como mínimo el diez por ciento (10%) del capital de la persona jurídica. Para dicho efecto, se considera que reside en el Perú aquel sujeto que tiene su domicilio en el país de acuerdo con las normas de derecho común.

Usando el FV 3800 - Declaración de Beneficiario final y adjuntar el archivo EXCEL:

- De conformidad con lo dispuesto en el párrafo 6.4 del artículo 6 de la Resolución de Superintendencia N° 185-2019/SUNAT, en los casos que el contribuyente cuente con más de un (1) beneficiario final, o solo cuente con un (1) beneficiario final y este no sea residente en el Perú o es beneficiario final bajo un criterio distinto al de propiedad directa, deberá adjuntar al Formulario Virtual N° 3800, los archivos planos que se generen como consecuencia del proceso de validación del archivo aplicativo Excel, cuyo acceso se puede realizar a través de la siguiente ruta:

- Cuando el sujeto obligado declare al beneficiario final que ostenta la propiedad o el control a través de una cadena de titularidad o cadena de control, se debe adjuntar al citado formulario el archivo Excel "Datos de la cadena de titularidad y/o cadena de control" en el cual se debe detallar la información relativa a la cadena de titularidad y/o de control, según corresponda. El tamaño del citado archivo no debe ser superior a dos (2) megabytes (Mb).

Caso práctico de “Cadena de Titularidad y/o Cadena de Control”:

A continuación, se presentan un caso práctico y el ejemplo del llenado del mencionado archivo.

Ejemplo del llenado del Excel de “Cadena de Titularidad y/o Cadena de Control”:

03. Beneficial Ownership Affidavit

It is an information affidavit established in subclause 15.3 of Section 87 of the Single Revised Text (TUO, for its Spanish acronym) of the Tax Code, containing the information of the beneficial owner.

Legal Basis: Subparagraph b) of paragraph 3.1 of Section 3 of Legislative Decree 1372.

Term for filing the affidavit

The filing of the affidavit by liable taxpayers will be gradually made.

In years 2022 to 2024, as set forth in subparagraphs a) (legal persons) and b) (legal arrangements) of Section 2 of Superintendence Resolution 000041-2022/SUNAT, liable taxpayers shall file the beneficial owner’s information to SUNAT, as detailed below:

- The informative affidavit of the Beneficial Owner corresponding to Bracket I (legal persons declaring net income exceeding 1000 tax units (UIT) with regard to period 2021), in the month of June and taking into consideration tax period May 2022 (*) as the deadline.

(*) Established in Appendix I of Superintendence Resolution N. º 000201-2021/SUNAT

The informative affidavit of the Beneficial Owner corresponding to Bracket II (legal persons declaring net income exceeding 500 tax units (UIT) to 1000 tax units (UIT) with regard to period 2021), in the month of September, and taking into consideration tax period August 2022 (*) as the deadline.

(*) Established in Appendix I of Superintendence Resolution N. º 000117-2022/SUNAT

- The informative affidavit of the Beneficial Owner corresponding to Bracket III (legal persons declaring net income exceeding 300 tax units (UIT) with regard to period 2022), in the month of June, and taking into consideration tax period May 2023 (*) as the deadline.

(*) Established in Appendix I of Superintendence Resolution N. º 000281-2022/SUNAT

(**) In application of Superintendency Resolution No. 051-2019/SUNAT, the maturity schedule has been modified to file the returns and payments of the monthly tax obligations for taxpayers whose tax domicile is located, at the date of publication of the supreme decree declaring the state of emergency of natural origin, in the area affected by the declaration indicated in the return, with the exception of those belonging to the directory of the Principal National Taxpayers Administration. The modified schedule must be verified for the parties to whom Superintendency Resolution No. 051-2019/SUNAT applies.

- The informative affidavit of the Beneficial Owner corresponding to legal arrangements (registered in the Single Registry of Taxpayers (RUC) as of 12.31.2023 and that are not deregistered to the date when the affidavit should be filed), in the month of January 2024, and taking into consideration tax period December 2023 (*) as the deadline.

(*) Established in Appendix I of Superintendence Resolution N. º 000281-2022/SUNAT

Liable taxpayers that shall subsequently file the affidavit

- Liable taxpayers not addressed in Superintendence Resolutions 185-2019/SUNAT, 000041-2022/SUNAT and 000278-2022/SUNAT shall file the affidavit in the term established by SUNAT through Superintendence Resolution.

Background:

In 2019, as stated in paragraph 5.2, subparagraph 5 of Superintendence Resolution 185-2019/SUNAT, the first group of taxpayers liable to file the informative affidavit of Beneficial Owner were:

- Legal persons which have the status of main taxpayers as of November 30, 2019, shall file the affidavit containing beneficial owner information as of that date.

Also, it has been established that such affidavit shall be filed in December, and the deadline should be the date established in Appendix I of Superintendence Resolution 306-2018/SUNAT for tax liabilities requiring monthly payments and corresponding to tax period November 2019. Therefore, the following deadline schedule was established:

- UESP: Executing Units of the Public Sector.

Net Income estimation for determining the Brackets